【データ分析】2026年今買いのおすすめ投資信託銘柄ランキング

はじめに

SBI証券で取り扱う人気の投資信託を独自の視点で徹底分析。全世界株式(オルカン)などのおすすめ銘柄はもちろん、前週・前月比の騰落率に基づいた最新の「旬の銘柄ランキング」を掲載しています。最大の特徴は、複数のファンド推移を一目で把握できる比較チャート。インデックス投資からトレンド転換を狙うアクティブ運用まで、データに基づいたスマートな資産運用をサポートする可視化ツールです。

以下、8種類のおすすめ投資信託ランキングを取り揃えています。お気に入りの銘柄を探してみてください。

目次

ニュース解説

経済ニュースランキング① 2026年上半期 投資信託ジャンル別・上昇期待ランキング(予測)

| 順位 | ジャンル(投資対象) | 上昇期待の理由 |

|---|---|---|

| 1位 | 米国大型成長株(AIソフトウェア・SaaS) | AIインフラ整備から「AI活用サービス」による収益化フェーズへ移行し、利益率が向上するため。 |

| 2位 | インド株式(インフラ・消費) | 高い経済成長率に加え、製造業の脱中国シフト(チャイナ・プラス・ワン)の最大の受け皿となるため。 |

| 3位 | 日本株(高配当・クオリティ・バリュー) | 東証の改革による資本効率改善と、インフレ定着に伴う企業の価格転嫁力が評価されるため。 |

| 4位 | サイバーセキュリティ関連株 | 生成AIを悪用した攻撃の高度化により、企業や政府のセキュリティ投資が「必須コスト」として急増するため。 |

| 5位 | 米国中小型株(ラッセル2000連動等) | 利下げサイクルの浸透により、借入コストが低下し、成長期待の高い中小型企業の業績が回復するため。 |

| 6位 | 先進国ヘルスケア(バイオ・製薬) | GLP-1(肥満症薬)の適応拡大や、高齢化社会における新薬開発への期待が根強いため。 |

| 7位 | 半導体・デバイス関連 | データセンター需要に加え、PCやスマートフォンの「AI搭載モデル」への買い替え需要が本格化するため。 |

| 8位 | コモディティ・金(ゴールド) | 地政学リスクの常態化と、各国中央銀行による外貨準備の多角化(金買い)が継続するため。 |

| 9位 | ベトナム・ASEAN株式 | 若い人口構成と低い労働コストを武器に、輸出拠点としてのプレゼンスがさらに高まるため。 |

| 10位 | 先進国格付け債券(為替ヘッジなし) | 米欧の金利低下に伴う債券価格の上昇と、利子収入による安定したリターンが見込めるため。 |

上記投資信託の代表銘柄のチャート

オルカン(黒線)を比較のために記載しています。

毎週更新します。

ランキング上位の解説と2026年の展望

【1位:米国大型成長株】AIの「実利」が株価を押し上げる

2025年まではエヌビディアなどの半導体メーカーが主役でしたが、2026年上半期は、AIを導入して業務効率を劇的に改善させたソフトウェア企業(マイクロソフト、セールスフォース等)が評価されます。金利が落ち着くことで、これら成長株のバリュエーション(割高感の許容)も安定します。

【2位:インド株式】圧倒的な成長の持続性

インドは2026年、世界で最も成長する主要経済国としての地位を固めます。政府によるインフラ投資に加え、急増する中間層の消費が企業の利益を強力に支えます。分散投資の観点からも、ポートフォリオに欠かせない存在となります。

【3位:日本株】「金利ある世界」での選別投資

日本企業は2026年にかけて、自社株買いや増配をさらに加速させると予測されます。特に、キャッシュリッチで収益力の高い企業(クオリティ株)や、低PBRからの脱却を目指す伝統的企業が、海外投資家からの資金を引き寄せます。

【4位:サイバーセキュリティ】景気に左右されにくい防衛需要

景気が減速しても、企業はハッキング被害を防ぐための予算を削ることはできません。2026年はAIによる自動攻撃が増加するため、AIを活用した防御ソリューションを持つ企業の需要が爆発的に高まります。

投資家へのアドバイス

- 新NISAの「つみたて投資枠」と「成長投資枠」の併用:1位~3位のジャンルは成長投資枠で積極的に狙い、全世界株式(オール・カントリー)をつみたて投資枠で維持する「コア・サテライト戦略」が有効です。

- 為替相場の変動に注意:日米の金利差が縮小し、2026年は円高に振れる可能性もあります。外国資産を買う際は、積立による時間分散(ドルコスト平均法)を徹底してください。

- リバランスの実施:特定のジャンルが急上昇した後は、利益確定を行い、比率が下がったジャンルを買い増すことで、リスクを管理しましょう。

② おすすめ投資信託銘柄推移

今買いのおすすめ投資信託銘柄のパフォーマンスを表示します。

チャートの下に、各銘柄のランキングと詳細情報を載せています。

なお、ここでは、オルカンなどのコア資産は保有している前提で、今買いのおすすめサテライト資産も提案しています。

資金の一部で運用することをおすすめします。

今買いのおすすめ投資信託銘柄ランキング

eMAXIS Slim 全世界株式(オール・カントリー)

| トータルリターン (1年) | 34.61% |

| 信託報酬 (%) | 0.05775% |

| 純資産 (百万円) | 4,217,994 |

| 委託会社 | 三菱UFJアセットマネジメント |

| 特徴・分類 | 全世界の株式に低コストで分散投資するインデックスの王道。 |

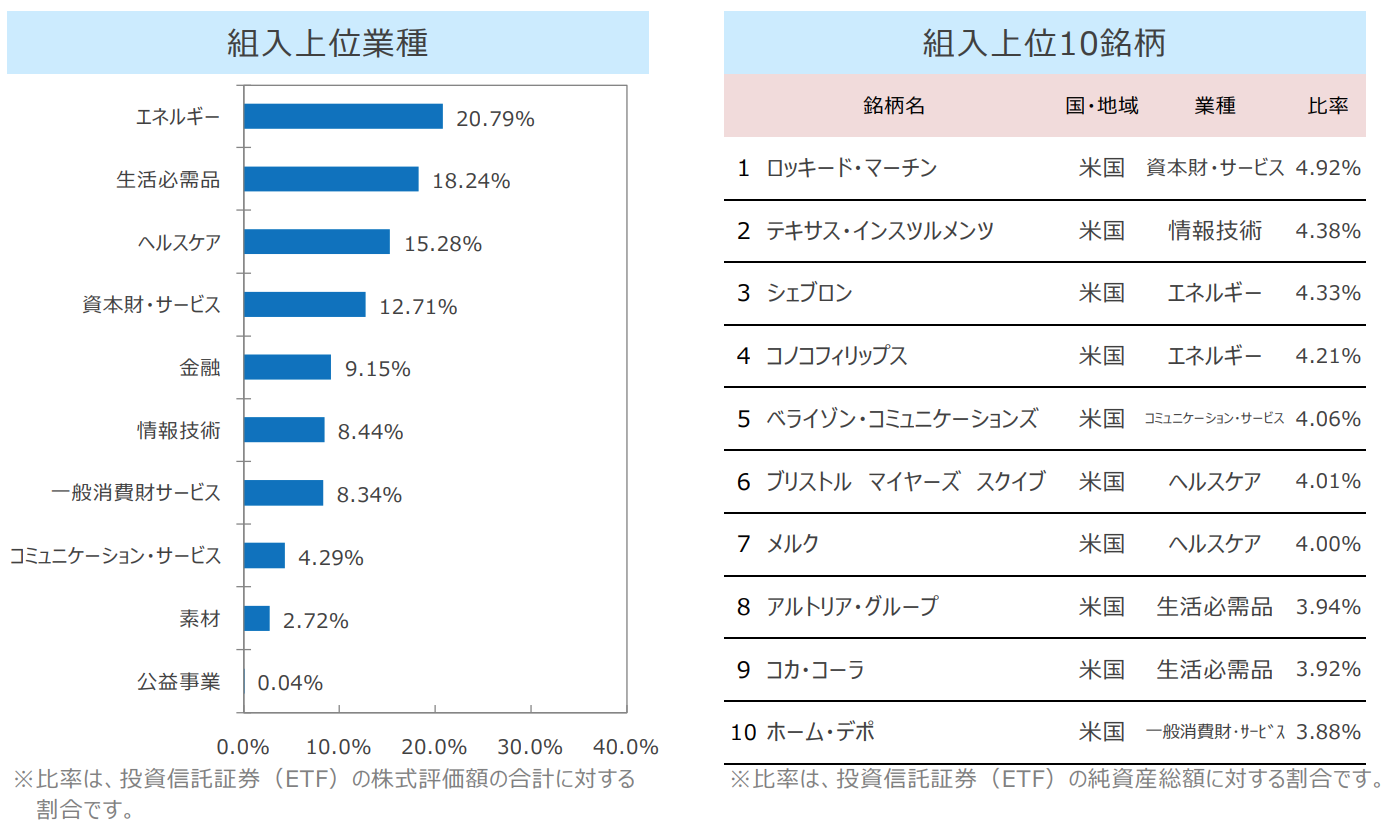

SBI・S・米国高配当株式ファンド(年4回決算型)

| トータルリターン (1年) | 7.96% |

| 信託報酬 (%) | 0.1227%程度 |

| 純資産 (百万円) | 185,292 |

| 委託会社 | SBIアセットマネジメント |

| 特徴・分類 | 国際株式(北米)。米国の高配当株式へ投資を行う。 |

iFreeNEXT FANG+インデックス

| トータルリターン (1年) | 81.33% |

| 信託報酬 (%) | 0.7755% |

| 純資産 (百万円) | 237,510 |

| 委託会社 | 大和アセットマネジメント |

| 特徴・分類 | 米国主要IT企業10社(FANG+)に集中投資。 |

【市場動向】

株式市場

ナスダック市場は7か月連続で上昇しました。月初には政府機関の閉鎖による景気への悪影響が懸念されたにもかかわ

らず、利下げへの期待が株価上昇の押し上げ要因となりました。その後、トランプ米大統領が中国製品への大幅な関税引

き上げを表明し、米中対立再燃が懸念され、株価は一時的に下落しました。月末にかけて、米中協議の進展や、好調な企

業業績、2会合連続での利下げ実施などにより株価は再び上昇に転じました。

【今後の展望・運用方針】

市場展望

AI関連分野の広がりを背景とした業績拡大や緩和的な金融政策の継続への期待から、ハイテク株は今後も堅調な展開を

想定します。GPUの需要が堅調であるとエヌビディアが発表するなど、様々な分野でのAI拡大が期待されています。また、

大手クラウド企業による設備投資の継続的な拡大は、株価の下支え要因になりそうです。一方で、バリュエーション面で

の過熱感が意識されやすい状況である点に留意が必要です。

野村世界業種別投資シリーズ(世界半導体株投資)

| トータルリターン (1年) | 64.04% |

| 信託報酬 (%) | 1.65% |

| 純資産 (百万円) | 560,804 |

| 委託会社 | 野村アセットマネジメント |

| 特徴・分類 | 世界の半導体設計・製造企業に投資。 |

○ 米国経済は、労働市場の弱さは見られるものの底堅く推移しています。雇用サービス会社のADPが公表する9月の民

間雇用者数は前月差-3.2万人と、8月(同-0.3万人)に続き、2ヵ月連続で減少しました。アトランタ連銀のGDP(国内総生

産)予想では、7-9月期の実質GDP成長率は前期比年率+3.9%(10/27時点)と推計されています。物価面では、9月の

CPIが前年同月比+3.0%(8月同+2.9%)と小幅ですが加速しています。10月のFOMC(米連邦公開市場委員会)では、

0.25%の利下げが決定されましたが、雇用の下振れリスクと物価の上振れリスクのどちらを重視するのかは意見が分かれ

ており、今後の金融政策の不確実性は高く注視が必要です。

○ 欧州経済は、米国の関税政策の影響は引き続き懸念されるものの、改善傾向が見られます。10月のユーロ圏製造業

PMI(購買担当者景気指数)速報値は景気判断の基準となる50となり、前月から上昇しました。10月のユーロ圏サービス業

PMI速報値は52.6となり、前月から上昇し、市場予想を上回りました。ユーロ圏総合PMI速報値は52.2となり50を10ヵ月連

続で上回っています。ECB(欧州中央銀行)は政策金利を据え置きましたが、今後の米国の関税引き上げの影響と景気や

物価の動向には注視が必要です。

○ 銘柄選択においては、中長期での成長が見込まれる分野として、AI半導体や、通信(インフラ)用半導体、先進運転シ

ステム向け半導体などが有望だと考えています。また、AI機能を搭載した自動車やロボットが相次いで市場に投入されて

いることからこれらの製品に使われる低消費電力かつ高性能な半導体にも注目しています。足元でAIインフラ投資は研究

開発段階である学習向けから企業業績に貢献する活用向けへと移行しており、更なる拡大が期待されます。これら需要先

の動向が半導体各社の業績に与える影響を考慮しながら銘柄選択を行ないます。

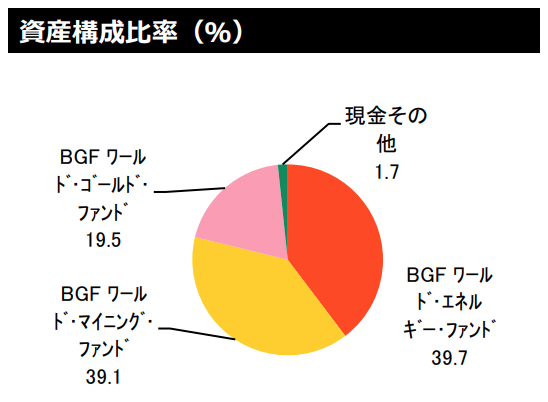

ブラックロック・ゴールド・ファンド

| トータルリターン (1年) | 43.14% |

| 信託報酬 (%) | 1.639% |

| 純資産 (百万円) | 11,438 |

| 委託会社 | ブラックロック・ジャパン |

| 特徴・分類 | 金鉱株(金を採掘する企業の株式)へ投資。 |

コメント:当社では、今後12ヶ月間における金の取引価格は徐々に上昇していくと予想しています。政府債務の増加、物価上昇、地政学 的リスクの高まり等、過去20年にわたって金価格を支えてきた構造的要因との関連性はより高まっています。金鉱株のパフォー マンスに関しては、生産コストが2021年から2024年の間に大きく上昇しましたが、金価格の上昇に加えて生産コストが安定して きていることから、今後の利益率の見通しについては非常に肯定的に見ています。昨今の金鉱株のパフォーマンスは好調であ りながら、未だ一般投資家の間では関心が低い為、金や過去のバリュエーションと比べても魅力的であると考えています。

ブラックロック天然資源株ファンド

| トータルリターン (1年) | 74.55% |

| 信託報酬 (%) | 1.903% |

| 純資産 (百万円) | 15,220 |

| 委託会社 | ブラックロック・ジャパン |

| 特徴・分類 | 国際株式(グローバル)。世界の天然資源関連株式へ投資。 |

三菱UFJ 純金ファンド

| トータルリターン (1年) | 35.80% |

| 信託報酬 (%) | 0.506% |

| 純資産 (百万円) | 76,400 |

| 委託会社 | 三菱UFJアセットマネジメント |

| 特徴・分類 | 国内の純金価格に連動を目指す。資産の守り。 |

コメント:【ドル建て金価格は上昇、円安もあり基準価額は上昇】 参考指数は9月30日の18,506円から10月31日の20,114円へと上昇しました。Bloombergのデータによれば、1トロイオンス(約 31.1g)当たりのロンドン市場における金価格(「LBMA金価格(午前)」)は、9月30日の3,806.55米ドルから10月31日の4,013.20 米ドルへと上昇しました。 月初から中旬にかけては、米政府機関の一部閉鎖や米中貿易摩擦の激化懸念等を背景に金価格は上昇しました。月後半に かけては、利益確定売り等からやや軟調に推移しました。月を通じて見ると月末時点比較で金価格は上昇しました。 為替市場では、9月30日の1米ドル=148.11円から10月31日の1米ドル=154.17円と月末時点の比較で円安ドル高となりました (三菱UFJ信託銀行が公表している為替レート)。当ファンドの投資対象である純金上場信託「金の果実」の取引所終値は、9 月30日の19,000円から10月31日の19,170円と0.9%上昇し、当ファンドの基準価額は0.7%上昇しました。「金の果実」と当ファンド の騰落率の差分は、当ファンドにおいて一定のキャッシュを保有していることや取引コスト等によるものです。なお「金の果実」 の買い需要が極めて優勢となり、「金の果実」の市場価格が「金の果実」の基準価額以上に上昇する局面が生じたため、当 ファンドの基準価額と参考指数に一定の乖離が生じました。

一歩先いく US テック・トップ20インデックス

| トータルリターン (1年) | 60.18% |

| 信託報酬 (%) | 0.0825% |

| 純資産 (百万円) | 110,601 |

| 委託会社 | 大和アセットマネジメント |

| 特徴・分類 | 米国テック企業時価総額上位20社に投資。 |

eMAXIS Neo AIテクノロジー

| トータルリターン (1年) | 35.63% |

| 信託報酬 (%) | 0.792% |

| 純資産 (百万円) | 10,767 |

| 委託会社 | 三菱UFJアセットマネジメント |

| 特徴・分類 | AI関連企業に特化したテーマ型。AI普及の成長を狙う。 |

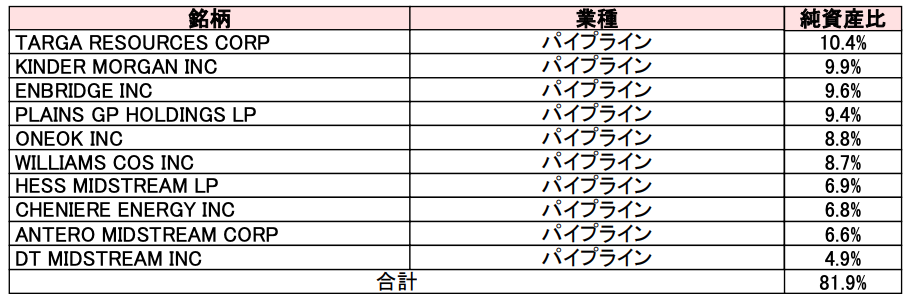

米国エネルギー革命関連ファンドAコース(為替ヘッジあり)

| トータルリターン (1年) | 20.25% |

| 信託報酬 (%) | 1.76% |

| 純資産 (百万円) | 3,116 |

| 委託会社 | 野村アセットマネジメント |

| 特徴・分類 | シェールガス等のエネルギー関連米国企業へ投資。 |

○当月は、引き続き世界的に原油供給が需要を上回っているほか、OPEC(石油輸出国機構)とロシアなど非加盟の主要産油

国で構成するOPECプラスの有志国が増産を続けていることを背景に、WTI先物ベースで原油価格は前月に続き下落しました。

一方で、冬季の寒冷予報を受けて暖房需要の増加が意識されたことから、ヘンリーハブ先物ベースで天然ガス価格は上昇しま

した。

運用チームの米国天然ガス生産に対する中長期的な見通しは変わらず、LNG(液化天然ガス)の輸出や、AI向けデータセン

ターの稼働に必要な発電用天然ガスの需要増加を背景に、今後3~5年で米国の天然ガス生産は大幅に増加すると考えられま

す。エネルギー市場の調査・分析を行なうウッド・マッケンジー社の見通しによると、今後5年間で約500億米ドル規模のパイプラ

イン投資が見込まれています。

長期的には、米国がエネルギー大国としての地位を固め、石油や天然ガスなど炭化水素の生産を持続的に増加させることで、

高品質のMLP企業は恩恵を受けると考えています。そのため、ミッドストリーム企業やMLPは魅力的な投資機会であると見てい

ます。

○当ファンドは、米国のエネルギー関連事業等に投資するMLPを実質的な主要投資対象とします。また、エネルギー関連事業

等を行なう企業の株式等に投資を行なう場合があります。組み入れにあたっては、資源価格の変動や景気の影響を比較的受け

にくく、安定した収益の獲得が期待できるパイプラインなどの中流事業の銘柄を中心とする方針です。長期的には、中流事業を

営むエネルギー企業とMLPが魅力的な投資機会を提供すると考えています。ボトムアップによる精緻な分析を行ない、バランス

シートの健全性や親会社を含むサプライチェーン(供給網)の状況なども評価して投資を行なってまいります。

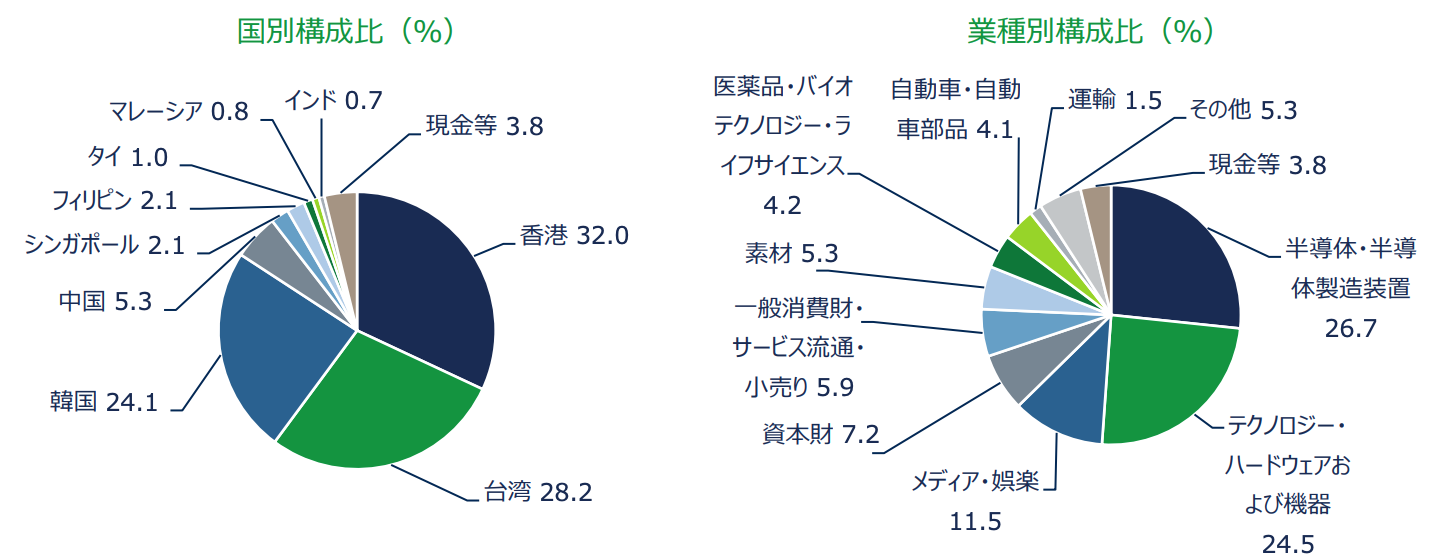

アジア未来成長株式ファンド

| トータルリターン (1年) | 56.37% |

| 信託報酬 (%) | 1.76% |

| 純資産 (百万円) | 10,777 |

| 委託会社 | ベアリングス・ジャパン |

| 特徴・分類 | 国際株式(アジア)。アジア地域の成長期待銘柄へ投資。 |

米国エネルギー革命関連ファンドBコース(為替ヘッジなし)

| トータルリターン (1年) | 24.9% |

| 信託報酬 (%) | 1.778%程度 |

| 純資産 (百万円) | 15,023 |

| 委託会社 | 野村アセットマネジメント |

| 特徴・分類 | 国際株式(グローバル)。米国のエネルギー関連企業へ投資。 |

iFreeHOLD メキシコ国債(MBONO2047)

| トータルリターン (1年) | -3.07% |

| 信託報酬 (%) | 0.407% |

| 純資産 (百万円) | 4,374 |

| 委託会社 | 大和アセットマネジメント |

| 特徴・分類 | 高金利なメキシコ国債(2047年満期)に投資。 |

HSBC インドテック株式インデックスファンド

| トータルリターン (1年) | 38.33% |

| 信託報酬 (%) | 0.693% |

| 純資産 (百万円) | 1,847 |

| 委託会社 | HSBCアセットマネジメント |

| 特徴・分類 | 急成長するインドのITサービス企業に分散投資。 |

【市場概況】

当月のインド株式市場は、SENSEX指数が前月末比+5.0%でした。これまで発表された7-9月期の企業決算が概

ね良好な内容であったことや、インドと米国にて2国間貿易協定の締結に向けて話し合いが行われていることが

上昇要因となりました。為替市場では、インドルピーは前月末比で対米ドルではほぼ横ばい、対円では円安進行

から上昇しました。

経済指標では、HSBCインド製造業購買担当者指数(PMI)が8月の59.3から9月は57.7と低下しました。9月の鉱工

業生産は前年同月比+4.0%となり、8月と同率でした。インフレ率は、9月の消費者物価指数(CPI)上昇率が前年

同月比+1.5%と8月の+2.1%から低下しました。

米国製造業株式ファンド

| トータルリターン (1年) | 34.69% |

| 信託報酬 (%) | 1.628% |

| 純資産 (百万円) | 35,420 |

| 委託会社 | 日興アセットマネジメント |

| 特徴・分類 | 米国の製造業関連の有力企業に投資。 |

コメント:10月は世界の株式市場にとって重要な転換点となりました。⽶連邦準備理事会(FRB)は2025年で2度目となる利下げを実施、

政策⾦利を0.25%引き下げ3.75%〜4.00%としました。これは、インフレの鈍化と労働市場の軟化を背景に、⾦融政策が緩和⽅

向へと転じたことを⽰しています。⽶国のインフレ率は前年比約3%まで低下し、雇用の伸びも緩やかとなり、⽶国債利回りが4%を下

回ったことで、リスク性資産が反発しました。FRBは経済指標等のデータ重視の姿勢を強調しましたが、市場はこの利下げを引き締め局

⾯の終了と受け⽌めています。その結果、より⻑期志向の資産へのシフトが進み、グロース株やテクノロジー株が堅調となる一⽅で、景

気減速懸念から⼩型株や景気敏感株は伸び悩む展開となりました。投資家にとって、短期的な市場環境では選別的な株式投資が

有利とされており、質の⾼いグロース銘柄と割安な景気敏感株のバランスを取りながら、政策・インフレ・地政学的状況の変化に応じて

柔軟性を保つことが重要と考えます。

当ファンドでは、運用戦略に基づき、リサーチを重視した投資判断により、ポートフォリオ運営を⾏っていく⽅針です。

③ 旬の銘柄ランキング

選択期間の騰落率順位をポイント化。勢いのある銘柄を抽出します。

おすすめは、「前週」と「3年」の組み合わせです。安定感があって、勢いもある銘柄がわかります。

④ トレンド転換 期待銘柄

前月比は低迷しているが、直近1週間で反発の兆しを見せている銘柄です。

底打ちの銘柄をいち早く察知できます。

⑤ ハイリスク投資信託ランキング(1年トータルリターン順)

1年トータルリターンが、大きい銘柄のランキングです。一攫千金を狙うなら。

| 銘柄名 | トータルリターン(1年) | 信託報酬 |

|---|---|---|

| グローバル・スペース株式ファンド(1年決算型) | 84.34% | 1.925% |

| eMAXIS Neo クリーンテック | 72.23% | 0.792%以内 |

| ブラックロック・ゴールド・ファンド | 70.40% | 2.20% |

| eMAXIS Neo 水素エコノミー | 66.68% | 0.792%以内 |

| iFreeActive ゲーム&eスポーツ | 66.21% | 1.221% |

| eMAXIS Neo AIテクノロジー | 65.54% | 0.792%以内 |

| WCM 世界成長株厳選ファンド(資産成長型) | 57.15% | 1.958% |

| 野村世界業種別投資シリーズ(世界半導体株投資) | 56.34% | 1.65% |

| 深セン・イノベーション株式ファンド(1年決算型) | 48.57% | 1.705% |

| NASDAQ100 3倍ブル | 46.86% | 1.52375%以内 |

| 一歩先いく US テック・トップ20インデックス | 44.13% | 0.495%以内 |

| iFreeNEXT ATMX+ | 43.17% | 0.781% |

| JPMアジア株・アクティブ・オープン | 34.17% | 1.683% |

| 米国3倍4資産リスク分散ファンド(年2回決算型) | 30.06% | 0.4675% |

グローバル・スペース株式ファンド(1年決算型)

トータルリターン(1年):84.34%

基準価額:30,823円(前日比 -1,539円 / -4.76%)

純資産:40,346百万円

分配金利回り:0%

信託報酬:1.925%

委託会社:アモーヴァ・アセットマネジメント

投資地域:グローバル

eMAXIS Neo クリーンテック

トータルリターン(1年):72.23%

基準価額:12,942円(前日比 -465円 / -3.47%)

純資産:3,556百万円

分配金利回り:0%

信託報酬:0.792%以内

委託会社:三菱UFJアセットマネジメント

投資地域:グローバル

ブラックロック・ゴールド・ファンド

トータルリターン(1年):70.40%

基準価額:20,802円(前日比 -18円 / -0.09%)

純資産:41,302百万円

分配金利回り:0%

信託報酬:2.20%

委託会社:ブラックロック・ジャパン

投資地域:グローバル

eMAXIS Neo 水素エコノミー

トータルリターン(1年):66.68%

基準価額:18,046円(前日比 -357円 / -1.94%)

純資産:2,271百万円

分配金利回り:0%

信託報酬:0.792%以内

委託会社:三菱UFJアセットマネジメント

投資地域:グローバル

iFreeActive ゲーム&eスポーツ

トータルリターン(1年):66.21%

基準価額:35,921円(前日比 -419円 / -1.15%)

純資産:4,743百万円

分配金利回り:0%

信託報酬:1.221%

委託会社:大和アセットマネジメント

投資地域:グローバル

eMAXIS Neo AIテクノロジー

トータルリターン(1年):65.54%

基準価額:18,133円(前日比 -570円 / -3.05%)

純資産:11,116百万円

分配金利回り:0%

信託報酬:0.792%以内

委託会社:三菱UFJアセットマネジメント

投資地域:グローバル

WCM 世界成長株厳選ファンド(資産成長型)

トータルリターン(1年):57.15%

基準価額:20,643円(前日比 -317円 / -1.51%)

純資産:44,360百万円

分配金利回り:0%

信託報酬:1.958%

委託会社:朝日ライフアセットマネジメント

投資地域:グローバル

野村世界業種別投資シリーズ(世界半導体株投資)

トータルリターン(1年):56.34%

基準価額:233,242円(前日比 -4,463円 / -1.88%)

純資産:548,646百万円

分配金利回り:0%

信託報酬:1.65%

委託会社:野村アセットマネジメント

投資地域:グローバル

深セン・イノベーション株式ファンド(1年決算型)

トータルリターン(1年):48.57%

基準価額:19,024円(前日比 +319円 / +1.71%)

純資産:20,930百万円

分配金利回り:0%

信託報酬:1.705%

委託会社:アモーヴァ・アセットマネジメント

投資地域:アジア

NASDAQ100 3倍ブル

トータルリターン(1年):46.86%

基準価額:26,126円(前日比 -1,614円 / -5.82%)

純資産:20,668百万円

分配金利回り:0%

信託報酬:1.52375%以内

委託会社:大和アセットマネジメント

投資地域:北米

一歩先いく US テック・トップ20インデックス

トータルリターン(1年):44.13%

基準価額:17,105円(前日比 -387円 / -2.21%)

純資産:35,888百万円

分配金利回り:0%

信託報酬:0.495%以内

委託会社:大和アセットマネジメント

投資地域:北米

iFreeNEXT ATMX+

トータルリターン(1年):43.17%

基準価額:11,181円(前日比 +235円 / +2.15%)

純資産:2,242百万円

分配金利回り:0%

信託報酬:0.781%

委託会社:大和アセットマネジメント

投資地域:アジア

JPMアジア株・アクティブ・オープン

トータルリターン(1年):34.17%

基準価額:60,102円(前日比 +125円 / +0.21%)

純資産:39,012百万円

分配金利回り:0.77%

信託報酬:1.683%

委託会社:JPモルガン・アセット・マネジメント

投資地域:アジア

米国3倍4資産リスク分散ファンド(年2回決算型)

トータルリターン(1年):30.06%

基準価額:21,926円(前日比 -195円 / -0.88%)

純資産:349百万円

分配金利回り:0%

信託報酬:0.4675%

委託会社:大和アセットマネジメント

投資地域:北米

ファンド購入時の注意点

1. リスクの高さ

- NASDAQ100 3倍ブル、米国3倍4資産リスク分散ファンドなどのレバレッジ型は日々の価格変動が非常に大きいです。

- eMAXIS Neoシリーズやグローバル・スペース株式ファンドは特定分野に集中投資しているため、市場環境の影響を強く受けます。

2. 分散不足の可能性

- 半導体・AI・宇宙などテーマ型ファンドが複数入る場合、リスクが集中する可能性があります。

- 同じテーマに偏ると、業績や相場の悪化でポートフォリオ全体が大きく下落する可能性があります。

3. 為替リスク

- 米国株やグローバル株に投資するファンドは、円高になると円換算でのリターンが減少します。

- 米ドル・ユーロ・人民元など、通貨ごとの影響を考慮してください。

4. 信託報酬・コスト

- テーマ型・アクティブ型は信託報酬が高めで、長期保有ではコスト負担が大きくなります。

- レバレッジ型はリバランスコストや売買コストも加わる場合があります。

5. 投資期間の設定

- レバレッジ型やテーマ型は短期~中期の運用向きです。

- 長期積立には値動きが荒いため注意が必要です。

6. 分配金・決算方式

- 「1年決算型」「年2回決算型」は、分配金のタイミングで基準価額が変動します。

- 分配金再投資の戦略も考慮してください。

⑥ 100均投資

只今、100円ずつ、20銘柄に投資しています。

長期保有するつもりなので、推移を参考にしてみてください。

なお、これからあまり上がりそうもない銘柄も、含まれています。

騰落率の低いものは、買わずに、参考にしてください。

2026年2月22日時点

今月は、オルカンが、下がってしまいました。FANGの下落に引っ張られた感じです。

その他、低迷している銘柄は、浮上しません。

2026年1月25日時点

2025年12月28日時点

2025年11月20日時点

2026年上半期 運用銘柄別 投資環境展望

※本展望は現在の市場コンセンサスとマクロ経済指標に基づいた予測であり、将来の運用成果を保証するものではありません。上昇率は2025年末時点の基準価額を起点とした想定レンジです。

1. 米国債・金利関連

| 銘柄名 | 2026年上半期 展望 | 上昇期待値 |

|---|---|---|

| auAM米国債スーパーロング・ブル3倍 | FRBの利下げ継続により長期金利が低下(債券価格は上昇)する局面で、レバレッジ効果による反発が期待されます。景気減速が鮮明になれば強い追い風となります。 | +10.0% ~ +15.0% |

2. 米国株式・インデックス関連

| 銘柄名 | 2026年上半期 展望 | 上昇期待値 |

|---|---|---|

| eMAXIS Slim 全世界株式(オルカン) | 世界的な利下げ局面への移行と企業業績の堅調さから、安定した推移が期待されます。分散効果により、リスクを抑えつつ着実なプラスを目指す展開です。 | +5.0% ~ +8.0% |

| NASDAQ100 3倍ブル / FANG+ | AIの実益化が加速する中、大手テック企業の利益成長が支えとなります。ただし、高PER銘柄は金利の動向に敏感なため、ボラティリティは依然高いでしょう。 | +12.0% ~ +20.0% |

| 楽天・SCHD (高配当株式) | 景気がソフトランディングに向かう中で、キャッシュフローの強い高配当株への資金還流が予想されます。下値が堅く、守りの資産として機能します。 | +4.0% ~ +6.0% |

| SBI米国小型成長株 | 利下げの最大の恩恵を受けるセクターです。資金調達コストの低下により、これまで低迷していた中小型株にようやく春が訪れる可能性が高い時期です。 | +8.0% ~ +12.0% |

3. 新興国・グローバルサウス

| 銘柄名 | 2026年上半期 展望 | 上昇期待値 |

|---|---|---|

| iTrust インド株式 / HSBCインドテック / ガンジス | 2026年は「インドの逆襲」の年と目されています。税制簡素化による消費拡大と、サプライチェーン再編の恩恵が数字に表れやすく、強気相場が期待されます。 | +10.0% ~ +15.0% |

| メキシコ債券オープン(アミーゴ) | 米国の景気が底堅ければ、メキシコへの製造業移転(ニアショアリング)が続き、高い実質利回りと通貨の安定がリターンを支えます。 | +3.0% ~ +5.0% |

| 深セン・イノベーション株式 | 中国当局の景気刺激策の浸透度合いに左右されますが、底値圏からの脱却を模索する展開。政策期待が先行すれば、ハイテク関連から反発が始まります。 | +5.0% ~ +10.0% |

| SMT グローバルサウス株式 | 資源価格の安定とデジタル化の進展が、インド、ブラジル、東南アジア諸国の成長を牽引。米ドル独歩高が落ち着くことで、資金流入が加速しやすい環境です。 | +7.0% ~ +12.0% |

4. テーマ・セクター型

| 銘柄名 | 2026年上半期 展望 | 上昇期待値 |

|---|---|---|

| eMAXIS Neo AI / 次世代金融(ブロックチェーン) | AIの社会実装とブロックチェーン技術の金融インフラへの統合が進みます。特にビットコイン等の資産評価見直しが続けば、関連株式にも強い買いが入ります。 | +15.0% ~ +25.0% |

| 米国エネルギー革命 / インフラ・ビルダー | データセンター向け電力需要の爆発的な増加が、クリーンエネルギーや電力インフラ銘柄の業績を押し上げます。構造的な需要増が追い風です。 | +6.0% ~ +10.0% |

| ピクテ・ゴールド | 中央銀行による買い増し継続と、地政学リスクへの備えから、金価格は歴史的高値圏での推移が予想されます。インフレヘッジとして重要性が高まります。 | +5.0% ~ +10.0% |

まとめ:2026年上半期の戦略アドバイス

- 利下げの恩恵を享受:米国の小型株や債券レバレッジ型は、金利低下が進むほど評価損益の改善が見込めます。

- インド・テックの成長:ポートフォリオの成長エンジンとして、インド関連とAI関連が主役となるでしょう。

- リスク管理:好調な銘柄の利益確定を行い、評価損が出ているハイレバレッジ銘柄の比率を調整するなど、定期的なリバランスを推奨します。

⑦ 中期投資

中期投資におすすめの銘柄 5つ(1〜3年向け)

① 米国S&P500(または NASDAQ100)系ファンド

理由:

- 景気後退〜回復の「中期サイクル」に最も反応しやすい

- 金利低下 → グロース復活で1〜3年の値幅を狙いやすい

- 個別株よりリスクが低い

例: eMAXIS Slim 米国株式(S&P500)/ iFreeNEXT NASDAQ100

② インド株ファンド(大型+中小型)

理由:

- 人口増加、IT投資、製造業シフトなど中期テーマが強い

- 調整からの上昇トレンドが数年単位で続きやすい

- 新興国の中では比較的ボラティリティが安定

例: iTrustインド株式 / T&Dインド中小型

③ AI・テクノロジー特化ファンド

理由:

- AI・半導体は短期で乱高下しても中期では上昇トレンドが強い

- 金利低下局面と相性が良い

- 1〜3年のテーマ投資として扱いやすい

例: グローバルAIファンド / 半導体関連ファンド

④ 新興国債券(メキシコ債・ブラジル債など)

理由:

- 高金利通貨 × 金利サイクルが中期に効く

- 通貨高や利下げ局面で値上がりしやすい

- 株式と逆方向に動くことも多く、分散効果が高い

例: メキシコ国債ファンド / ブラジル債券ファンド

⑤ 原油・エネルギー関連ETF

理由:

- 景気循環(1〜2年サイクル)に強い

- 供給制限や地政学リスクで上振れしやすい

- 株式とは異なる値動きでポートフォリオのアクセントになる

例: 1671(WTI原油ETF) / エネルギー株ファンド

📈 ファンド リターン比較チャート(%変化)

※各ファンドの最初の日を 0% として比較しています。

中期投資とは?

中期投資とは、1〜3年程度の期間で資産を保有し、 値上がり益(キャピタルゲイン)や配当・分配金を狙う投資スタイルです。

特徴

- 短期ほど頻繁に売買しないが、長期ほど寝かせない

- 景気サイクルや金利トレンドなど “中期のテーマ” を狙う

- 株・ETF・投資信託・テーマ型ファンドと相性が良い

向いている投資家

- 数ヶ月〜数年の値動きで利益を狙いたい人

- 相場トレンドを見ながら投資したい人

メリット

- 長期ほど長く待たずに済む

- 短期ほどチャートに張り付く必要がない

- テーマ投資や景気循環に乗りやすい

デメリット

- 短期・長期のどちらよりも相場の方向転換に影響を受けやすい

- ニュース・政策変更で急変しやすい

中期投資に向いている銘柄とは?(1〜3年向け)

中期投資では、1〜3年の景気・金利・テーマの変化に合わせて値動きしやすい銘柄が向いています。短期ほど忙しくなく、長期ほど待つ必要がないため、「中期テーマ」が明確な資産が適しています。

中期投資に向いている主な銘柄タイプ

① 米国株インデックス(S&P500・NASDAQ100)

- 景気サイクルに強く、中期での上昇が期待しやすい

- 金利低下局面と相性が良い

- 大型グロース株の値幅を狙える

② インド株ファンド(大型株+中小型株)

- 人口増加・IT・製造業拡大という中期テーマが強い

- 調整と反発の1〜3年スパンで大きな値動きが発生しやすい

- 構造的な成長国の中では比較的安定

③ AI・半導体・テクノロジー系ファンド

- 金利低下で最も恩恵を受けやすい

- 短期は乱高下するが、中期では上昇トレンドが強い

- テーマ性が明確で中期の値動きが取りやすい

④ 新興国債券(メキシコ・ブラジルなど)

- 高金利 × 利下げサイクルが中期で効く

- 通貨の上昇が重なると大きな利益になる

- 株式と違う動きをしやすく、分散効果が高い

⑤ エネルギー・原油関連ETF

- 景気回復期に最も強いセクターの1つ

- 地政学リスクや供給調整で中期的に上がりやすい

- 株式と異なる値動きでリスク分散に貢献

まとめ

中期投資には、景気・金利・テーマが1〜3年スパンで変化する資産が向いています。インデックス・新興国・AIテーマ・エネルギーなどは、中期の値幅を狙う投資家にとって扱いやすい選択肢といえます。

中期投資には向いていない銘柄とは?

中期投資(1〜3年)では、値動きの予測が難しい銘柄や、長期・短期でこそ強みを発揮する銘柄は向いていません。以下に、中期投資には適さない代表例をまとめます。

中期投資に向いていない主な銘柄タイプ

① 超短期向けの急騰・急落テーマ株(バイオベンチャー・低時価総額株など)

- ニュース1本で急騰・急落し、中期での価格予測が難しい

- 資金が数週間〜数ヶ月で抜けてしまうことが多い

- 業績より「思惑」で動くため、1〜3年保有はリスクが大きい

② 超長期向けの成熟株(ディフェンシブ・大型高配当株)

- 1〜3年では値動きが小さく、リターンが限定的

- 長期の保有でこそ複利効果が生きる銘柄のため、中期だとメリットが薄い

- 価格変動より配当がメインなので、中期の「値幅取り」には不向き

③ 高コストのアクティブファンド

- 1〜3年では手数料の重さが結果に影響しやすい

- 市場平均を安定して上回るのが難しい

- 短期のテーマが多く、中期で失速するケースがある

④ 為替リスクが極端に高い通貨ファンド

- 為替変動が1〜3年で逆方向に動くと利益が飛ぶ

- 高金利通貨でも通貨安でマイナスになることがある

- トレンドが1年単位でコロコロ変わり、読みにくい

⑤ コモディティの超短期レバレッジETF(原油ブル3倍・金ブル3倍など)

- 中期保有で「減価(時間の経過で価値が落ちる現象)」が発生しやすい

- 1〜3年保有すると価格が想定より大きく劣化することがある

- 短期の値幅取り専用で、中期には不向き

まとめ

中期投資に向かないのは、短期すぎる銘柄・長期向けすぎる銘柄・価格劣化しやすいレバレッジ商品です。1〜3年という期間は少し特殊なので、「中期の安定テーマ」と相性が悪い資産は避けるのが賢明です。

中期投資に向いていない銘柄の例

① 超短期向けの急騰・急落テーマ株

- オンコセラピーサイエンス(バイオ)

- そーせいグループ(創薬)

- メディネット(低時価総額バイオ)

- 米国の小型バイオ株ETF(例:XBI)

② 超長期向けの成熟株(ディフェンシブ・大型高配当)

- 日本たばこ産業(JT)

- 東京ガス・大阪ガスなど公益株

- コカ・コーラ(KO)

- P&G(PG)

- 高配当ETF(VYM・HDV)

③ 高コストのアクティブファンド

- ひふみ投信(手数料が相対的に高い)

- テーマ型の毎月設定アクティブファンド全般

- グローバル・ローテーション型アクティブファンド

- 手数料2%以上のアクティブ投信

④ 為替リスクが極端に高い通貨ファンド

- トルコリラ債券ファンド

- 南アフリカランド債券ファンド

- ロシアルーブル関連ファンド

- 新興国通貨フルオープン型ファンド

⑤ コモディティの超短期レバレッジETF

- 2036:金価格ブル2倍ETF

- 1699:原油・ガス関連ブル型

- 米国のレバ3倍原油ETF(UCO、GUSHなど)

- 金ブル3倍ファンド(レバレッジ型金投信)

まとめ

中期投資(1〜3年)では、以下のような銘柄は避けた方が安全です:

①ニュースで乱高下する銘柄、②値動きが小さい成熟株、③高コストファンド、④為替が不安定な通貨ファンド、⑤レバレッジによる減価が強い商品。

中期投資で「1年間ずっと保有」すべきか?それとも売買すべきか?

結論:基本は「持ち続ける」が、状況次第で売買するケースもある

中期投資(1〜3年)は、頻繁に売買しなくても成果を出しやすい投資スタイルです。 しかし、以下のような特別な状況では、売買を行う方が適切なことがあります。

◆ 基本方針:1年間は“売らず・買わず”で保有する理由

- 短期の下落は、中期では「誤差」のことが多い

- 調整の後に大きな回復が発生することがよくある

- 売買を繰り返すほどタイミングが難しくなる

- 中期テーマ投資(AI、インド、インデックス)は、1〜3年で伸びやすい

◆ ただし、以下のケースでは売買した方がよい

① 想定が根本から崩れた場合(テーマ崩壊)

- 例:業界の不正、構造的な衰退、規制強化で成長が止まる

- → 当初の「中期シナリオ」が完全に消えた時は撤退が正解

② 過熱しすぎて明らかに割高になった場合(利確ポイント)

- 急騰で短期間に +30〜50% などの異常上昇

- 出来高急増・ニュース過熱・明らかに加熱局面

- → 利確して再度安いところで買い直す選択肢あり

③ 大きなイベント(政策・金利・業績)でシナリオが変化する場合

- 利下げ → グロースへ乗り換え

- インフレ加速 → 債券系を避ける

- 国の選挙や政策転換 → 新興国のリスク上昇

- → 中期テーマ自体が変わるならリバランスが必要

④ 他の銘柄の方が「中期で伸びる確率」が明確に高い場合

- AI → インド → 米国債 → コモディティ のように、旬は移り変わる

- → 目的に応じて乗り換えることは“中期投資として正しい行動”

◆ まとめ:売買の基準

・基本:1〜3年は保有を続ける(下落は耐えることが多い)

・例外:テーマ崩壊、割高、シナリオ変更、より良い銘柄発見の4つだけ売買

中期投資は「待つ力」がとても重要ですが、

同時に「状況が変わったら動く柔軟さ」も必要です。

🔍 SBI証券:中期投資向け 投資信託の検索手順

SBI証券の「投信検索」画面では、以下のフィルター(絞り込み条件)を順番に設定することで、中期投資の目的に合ったファンドを見つけやすくなります。

1. 投資対象と目的の絞り込み (アセットクラス)

短期的なリスクを抑えつつ、中程度の成長を目指すため、投資対象を分散させます。

| 検索項目 | 設定推奨 | 理由(中期投資向け) |

|---|---|---|

| アセットクラス(投資対象) |

|

|

| 投資対象エリア |

|

国内だけでなく、海外も含めた分散投資をすることで、特定の地域のリスクを軽減します。 |

2. リスクとリターン・コストの絞り込み

中期的な安定した収益を目指すため、過去の実績と運用コストを重視します。

| 検索項目 | 設定推奨 | 理由(中期投資向け) |

|---|---|---|

| リターン(騰落率) | 「3年」または「5年」でプラス(リターンが高い順に並び替え) | 中期投資の期間に相当する過去の実績を確認し、安定して収益を出しているファンドを選びます。 |

| 信託報酬(コスト) | 「低い」を設定(または、0.5%以下などを目安に) | 運用期間が長くなるほど、コスト(信託報酬)が収益に与える影響が大きくなります。 |

| 純資産総額 | 100億円以上 | 純資産総額が大きいファンドは、投資家からの信頼が高く、運用の継続性・安定性が高い傾向にあります。 |

| リスク(標準偏差) | (ソート項目になければ)ファンドの詳細情報で、「標準偏差」が高すぎないものを選ぶ | 標準偏差はリスクの度合いを示します。中期投資では極端なハイリスク・ハイリターンのものは避けます。 |

3. 投資方法と分配金の絞り込み

資産形成の効率を高めるための選択です。

- 購入方法: 「積立」が設定できるファンドを選びましょう(毎月の積立により時間分散が可能です)。

- 分配金コース: 「再投資型」(分配金を自動で元本に組み入れる)を選択推奨。複利効果で効率的に資産を増やせます。

🎯 SBI証券:中期投資(1年~5年)のための実践的検索戦略

中期投資で効率的に資産を増やすためには、「NISA成長投資枠」を活用し、過去の安定した実績(トータルリターン)を重視するのが最も有効な手段の一つです。

1. 最優先すべき検索設定:NISA「成長投資枠」の活用

SBI証券で中期投資を実践する際の最優先事項は、NISAの成長投資枠を活用することです。

| 検索項目 | 設定内容 | 理由 |

|---|---|---|

| NISA区分 | 成長投資枠 |

非課税メリット: 利益にかかる税金(通常約20%)がゼロになります。中期的な利益確定時も全額手元に残るため、効率が最大化されます。 対象ファンド: つみたて投資枠よりも幅広いファンドが対象となり、中期的な成長が期待できるファンドを選びやすくなります。 |

2. 実績を重視した検索方法:「トータルリターン3年」ランキング

ご提案の通り、中期投資の成果を評価する上で、トータルリターン3年(過去3年間の収益率)を基準にするのは非常に適切です。

- 設定手順: 検索結果一覧画面で、ソート(並び替え)項目を「トータルリターン(3年)」に設定し、降順(高い順)に並び替えます。

- 評価ポイント: 3年という期間は、短期的なノイズ(一時的な市場の過熱など)の影響を排除しつつ、中期的な運用力が評価できるバランスの取れた期間です。

⚠️ 注意点: リターンが高いファンドはリスクも高い傾向があります。上位のファンドは、必ずその「リスク水準(標準偏差など)」も合わせて確認しましょう。

3. 効果をさらに高める追加の検索方法

「成長投資枠」と「トータルリターン3年」の組み合わせに、以下の条件を追加することで、より質の高いファンドに絞り込めます。

3-1. リスク対効果の検証(シャープレシオ)

- 検索項目: シャープレシオ(通常1年、または3年)

- 推奨設定: 高い順(降順)

- 理由: シャープレシオは、取ったリスクの量に対してどれだけリターンが得られたかを示す指標です。中期投資では、ただリターンが高いだけでなく、効率良く運用されているファンドを選ぶべきです。1.0以上が一つの目安とされます。

3-2. 低コストの担保(信託報酬)

- 検索項目: 信託報酬

- 推奨設定: 低い順(昇順)

- 理由: 中期投資でも、コストは複利効果を妨げます。特にアクティブファンドを選ぶ場合でも、信託報酬が比較的低いもの(例: 1.0%未満)を選ぶことが重要です。

3-3. 安定性の確認(純資産総額)

- 検索項目: 純資産総額

- 推奨設定: 高い順(降順、例: 100億円以上)

- 理由: 純資産総額が大きいファンドは、多くの投資家から支持されており、突発的な繰上償還(ファンドの早期終了)のリスクが低いため、中期投資の継続性が担保されます。

UAII

一部の市場関係者の間では、「次の利下げ局面でAI関連ファンドが予想以上に早く反発する」という噂もささやかれています。

UAIIとは⑧【お年玉】2026年のおすすめ投資信託銘柄

📈 ファンド リターン比較チャート(%変化)

主要ファンドの2025年の騰落率チャートです。

2024年11月29日〜2025年11月28日の基準価格を基にしています。

各ファンドの最初の日を 0% として比較しています。

リターンが多いファンドと、少ないファンドに分けています。

オルカン(黒色)を両チャートに表示しているので、目安にしてください。

チャート下部の銘柄名を押すと、その線が消えます。

警告が出ていると思いますが、気にしないでください。

🥇 リターンが多いファンド グループ

🥉 リターンが少ないファンド グループ

考察

リターンが多いファンドグループ

オルカンは、相変わらず、落ち着いています。

リターンが多いのは、圧倒的に「ブラックロック・ゴールド・ファンド」ですね。ただ、「ピクテ・ゴールド」は、それほど大きくはないので、別物と捉えると良いでしょう。ゴールドは、日本のETFでも、2倍ブルのがありますので、そちらも、チェックすると良いでしょう。

他には、半導体や中国株などが、大きく伸びました。リスキーですが、当たれば大きいですね。

メキシコ債券は、安定しています。4月にも、急落しなかったので、持っていてもいい銘柄でしょうか。

FANG+は、比較的安定して伸びています。

リターンが少ないファンドグループ

注目銘柄のうち、半分は、オルカンよりも下でした。

また、4月の急落でも、大きく下げて、いいとこ無しのようにも見えます。

巷では、「米国小型株」「米国製造業」などは、これから上がると言われていましたが、少なくとも2025年は、低迷と言っていいでしょう。

高配当は、安定していますが、オルカンとほぼ同じようなものですね。

このチャートの銘柄は、高リスク・低リターンのようになってしまっています。

2026年の番付

2025年の結果を踏まえて、2026年の投資信託番付を作りました。

| 役職 | ファンド名 | 特徴 |

|---|---|---|

| 会長 | オルカン(全世界株式) | 世界の株式市場へ分散投資。最も安定した長期成長を狙える王道ファンド。 |

| 社長 | FANG+インデックス | 米国大型テック10銘柄に集中投資。ハイリスク・ハイリターンで成長性が高い。 |

| 部長 | 野村 世界半導体株投資 | 世界の半導体企業へ投資。AI・EVなど構造的な需要拡大が追い風。 |

| 部長 | AIテクノロジー関連ファンド | AI開発・半導体・クラウド企業に分散。中長期で高い成長期待。 |

| 課長 | ATMX+(中国大型ネット企業) | 中国の主要ネット企業群へ投資。規制リスクはあるが回復局面で強さを発揮。 |

| 課長 | ピクテ・ゴールド | 金価格に連動。インフレや地政学ショックに強い守備の資産。 |

| 課長 | メキシコ国債 | 高金利で利回りが高い。為替リスクと金利変動の影響を受けやすい。 |

| 新入社員 | 米国製造業株式ファンド | インフラ投資やリショアリングの恩恵を受ける製造業へ投資。 |

| 新入社員 | 米国小型成長株ファンド | 小型グロース中心で値動きは大きいが、上昇期には強いリターンを狙える。 |

| 新入社員 | インドテック株式インデックス | 急成長するインドのIT・ソフトウェア企業に投資。長期成長テーマ。 |

| 研究員 | ブラックロック・ゴールド・ファンド | 金鉱株に投資。金価格以上に値動きが大きく、リスクもリターンも高め。 |

上役は、安定感があるのをチョイスしました。

部長は、今旬の攻めの銘柄。

課長は、安定感があって、将来性も高いもの。

新入社員は、これから伸びると言われる銘柄です。これからの会社を支える社員の大仕事です。

研究員は、2025年の分析をして、2026年の動きを研究します。「ブラックロック・ゴールド・ファンド」は、2026年も、同じように上がるのか? また、別の銘柄が、吹くのか。

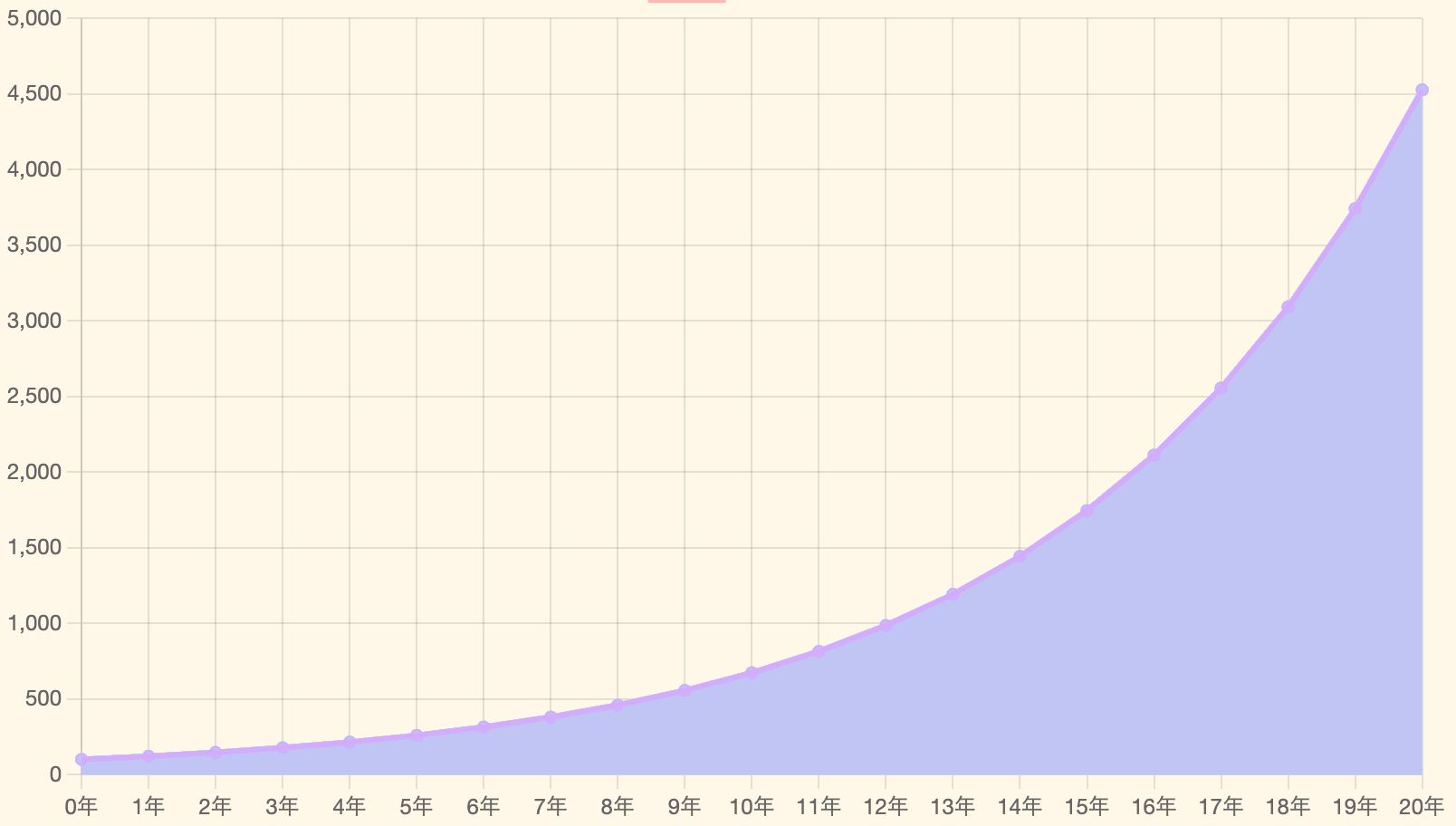

シミュレーション

初期投資100万円で、年率21%のオルカンを買うと、20年でこうなります。

シミュレーションは、以下のサイトからどうぞ。

【複数銘柄対応】投資信託シミュレーション⑨ 投資信託の信用格付

投資信託 信用格付表

| 格付 | 銘柄名 | 理由・説明 |

|---|---|---|

| AAA | eMAXIS Slim 全世界株式(オール・カントリー) | 究極の王道。 圧倒的な信託報酬の低さと純資産残高。これ一本で世界分散が完了する「盤石の基盤」を評価。 |

| AAA | eMAXIS Slim 米国株式(S&P500) | 資産形成の基準。 米国主要500社への低コスト投資。資金流入が継続しており、信頼性は最高水準。 |

| AA+ | SBI・V・S&P500インデックス・ファンド | 高効率な選択。 eMAXISと並ぶ低コストの双璧。SBI経済圏での利便性が極めて高く、評価を一段階引き上げ。 |

| AA | ニッセイNASDAQ100インデックスファンド | 成長の象徴。 ハイテク銘柄中心の成長力。コスト競争力も高く、攻めのコア資産として盤石な地位を確立。 |

| AA- | SBI日本高配当株式(分配)ファンド(年4回決算型) | 分配型ブームの先駆者。 アクティブながら極低コストを実現。日本株への回帰と分配金ニーズを完璧に捉えた。 |

| A+ | iFreeNEXT FANG+インデックス | 集中投資の精鋭。 超巨大IT企業への集中投資。リスクは高いが、爆発的な収益力と明確なコンセプトを評価。 |

| A | 三菱UFJ 純金ファンド | 守りの実物資産。 インフレ局面におけるヘッジ手段。純金積立の代替として根強い信頼性を持つ。 |

| BBB | iFreeNEXT インド株インデックス | 新興国の期待株。 人口ボーナスを背景とした高成長期待。ただしボラティリティとコスト面で中堅評価。 |

| BB+ | auAMレバレッジNASDAQ100 | ハイリスク・ハイリターン。 指数に対し2倍の変動。相場上昇期には強力だが、長期の減価リスクを考慮し慎重評価。 |

| BB | 楽天日本株4.3倍ブル | 短期決戦用。 非常に高いレバレッジ比率。長期保有には向かず、投機的側面が強いため格付けは低位。 |

| B | 日本債券ベアファンド(5倍型) | 特殊戦略。 金利上昇局面で利益が出る設計。極めて限定的な使用場面と高いコストから、一般投資には不向き。 |

格付のポイント

- AAA〜AA(投資適格・最上位)

- eMAXIS Slim や SBI・V シリーズなど、信託報酬が年率0.1%を切るような、インデックス投資の「社会インフラ」となっている銘柄です。

- A〜BBB(中堅・成長)

- 特定の国(インド等)やセクター(半導体・宇宙等)に特化した銘柄です。成長性は高いものの、分散効果が限定的なためこの位置になります。

- BB以下(投機的・特殊)

- レバレッジ型やベア型、あるいは信託報酬が1.5%を超えるようなアクティブファンドの一部です。使いどころを選び、初心者にはリスクが大きいため低格付としています。

⑩ 米国国策銘柄

第2次トランプ政権 米国国策銘柄

2026年に入り、トランプ大統領の「One Big Beautiful Bill Act」やエネルギー、国防、暗号資産に関する政策が本格化しています。以下に主要な銘柄とセクターをまとめました。

| セクター | 主な銘柄 (ティッカー) | 政策的背景 |

|---|---|---|

| 防衛・宇宙 | GEエアロスペース (GE) ロッキード・マーチン (LMT) |

国防予算の記録的な増額(9,000億ドル規模)や、NATO加盟国への国防費増額圧力による需要拡大。 |

| エネルギー(原子力・化石燃料) | カメコ (CCJ) エクソンモービル (XOM) |

原子力サプライチェーンの強化や、エネルギー自給率向上を目指す「ドリル・ベイビー・ドリル」政策。 |

| 国内製造・素材 | ニューコア (NUE) キャタピラー (CAT) |

鉄鋼輸入への高率関税(50%〜)と、国内製造設備への投資に対する100%の即時償却を認める税制優遇。 |

| 金融・仮想通貨 | JPモルガン・チェース (JPM) コインベース (COIN) |

銀行の資本規制緩和や、米国の「ビットコイン聖地化」を目指す暗号資産規制の明確化・推進。 |

| コモディティ(守り) | バリック・ゴールド (GOLD) iシェアーズ ゴールド ETF (IAU) |

関税に伴うインフレ懸念や地政学的リスクを背景に、ゴールド(金)が「トランプ・トレード」の勝者として浮上。 |

注記: 2026年2月現在、関税導入による輸入コスト上昇が一部企業の収益を圧迫する懸念もあり、市場では「製造業の国内回帰に成功する銘柄」への選別投資が進んでいます。

トランプ政権の国策に関連する注目投資信託

政策の恩恵を直接的・間接的に受けやすいファンドを「国策テーマ別」に分類しました。これらは2026年現在の政策トレンドに合致する傾向があります。

| 国策テーマ | 厳選された投資信託名 | 上昇が期待される理由 |

|---|---|---|

| 国防・宇宙 |

たわらノーロード フォーカス 防衛・航空宇宙 eMAXIS Neo 宇宙開発 |

トランプ政権下での国防予算の増額と、宇宙軍(Space Force)の拡充、民間宇宙開発への委託拡大が追い風。 |

| 米国第一・製造業 |

eMAXIS Slim 全米株式 Tracers S&P500トップ10インデックス(米国株式) |

法人税減税(15%への引き下げ)や規制緩和の恩恵を最も受けるのは米国企業。GAFAMを中心とした大型株も強固です。 |

| インフレ・金・仮想通貨 |

SBI・iシェアーズ・ゴールドファンド(為替ヘッジなし) 暗号資産関連株式ファンド |

関税導入によるインフレ懸念が「代替資産」としての金需要を喚起。また、米国のビットコイン戦略予備高構想が関連株を刺激。 |

| エネルギー・資源 | ブラックロック天然資源株ファンド | 環境規制の撤廃(バイデン政権方針の逆転)により、伝統的な石油・ガス・採掘セクターの生産コストが低下。 |

| 高配当・バリュー |

SBI・V・米国高配当株式インデックス・ファンド Tracers DJ USディビデンド100(米国高配当株式) |

金利が高止まりする局面では、安定したキャッシュフローを持つ高配当株が、グロース株以上の選好を受ける傾向。 |

投資上の留意点: トランプ政権の政策は極めて強力ですが、同時に関税の影響で輸入コスト増を招くセクターも存在します。広範な米国株をカバーする「eMAXIS Slim 米国株式(S&P500)」を軸にしつつ、上記テーマをサテライトで保有する戦略が検討されます。

「製造業の国内回帰」に関連する投資信託

リショアリング(製造業の国内回帰)の恩恵は、工場の建設、自動化設備(ロボット)、そしてそれらを支える中小型株に現れます。

| 投資信託名 | 国内回帰(リショアリング)との関連性 |

|---|---|

| SBI・V・全米株式インデックス・ファンド | S&P500に含まれない「中小型の製造業・資本財銘柄」を広くカバーしています。国内回帰の主役となる中堅メーカーの恩恵を取り込みやすいのが特徴です。 |

| キャタピラー(CAT)関連 (米国株ファンド全般) |

「フィデリティ・米国株式ファンド」などは、工場建設に不可欠な重機最大手キャタピラー等を組み入れる傾向が強く、インフラ再整備の恩恵を直接受けます。 |

| eMAXIS Neo ロボット たわらノーロード フォーカス ロボット・テクノロジー |

米国で製造を行うには高い人件費が壁となります。これを解決するための「工場の自動化(FA)」や「産業用ロボット」への需要は、国内回帰政策とセットで急増しています。 |

| Tracers S&P1000インデックス(米国中小型株式) | 国内市場に特化した中小型株は、多国籍大企業よりも「米国内での生産・消費」の比率が高いため、トランプ政権の「アメリカ第一主義」の恩恵を純粋に受けやすい性質があります。 |

| 情報エレクトロニクスファンド | 半導体や電子部品の国内生産を支援する「チップス法(CHIPS Act)」の継続・強化により、米国内に拠点を置くデバイスメーカーや製造装置メーカーが対象となります。 |

選別のポイント: 2026年の市場では、単に「米国株」というだけでなく、「海外生産比率が低く、関税の影響を受けにくい企業」や「米国内の工場建設を支援する企業」への資金流入が目立っています。特にロボット関連や中小型株インデックスは、その典型的な受け皿となっています。

⑪ ファンド・バイ・リスト

AIが弾き出したおすすめ投資信託銘柄です。

ランキングの点数は、ベーススコア+ユーザーのクリック率の合算です。

おすすめ投資信託銘柄ランキング

表示までに、若干時間がかかります。

銘柄を押すと、個別解説&チャートが表示されます。

個別解説&チャート

上記のリストの銘柄を押すと、個別解説&チャートが表示されます。

データ分析シリーズ

毎日更新

騰落比較:アベノミクスとサナエノミクス(1570日経レバ、ETF、株価、違い)

日経平均株価の変動率に2倍連動するETFである1570の価格推移を徹底分析します。過去の巨大相場アベノミクスと、現在のサナエノミクスが描く上昇チャートを同一条件で騰落比較し、今の株価が山頂の何合目にあるのかを可視化しました。投資家に人気の高い日経レバの特性やリスク、効率的な買い方も解説。両相場の共通点や相違点から今後の展望を予測し、短期トレードや資産運用に役立つ最新の市場動向と戦略的視点を提供します。

バブルの連鎖崩壊(AI、ゴールド、日本株、中国株、マルチ・バブル・バースト)

2026年の世界経済はAIバブルの正念場を迎え、日本株やゴールドも高値圏で推移しています。本サイトでは、これらの市場が同時に弾ける連鎖崩壊の予兆と条件を徹底解説。投資家が直面するリスクを可視化し、暴落局面でも資産を守り抜くための具体的な資産防衛術を公開します。次の歴史的な買い場を逃さず、リバウンドで利益を最大化するための最新戦略を網羅。激動の時代を生き抜くための実践的な投資ガイドです。

AIバブル崩壊、いつどうなる?ITバブルとの比較チャート

AIバブルは今何合目か?本サイトでは、1990年代のITバブルと比較したNASDAQ指数の推移や、半導体株主導の現状をリアルタイムなチャートで可視化します。バブル崩壊の予兆となる移動平均線からの乖離率や、金利・ゴールド等を含む資産クラス別パフォーマンスを徹底分析。米国特需に沸く現在の投資戦略から、暴落時に備えて「何を買えばいいか」まで、データに基づいた将来予想と賢明な資産防衛術を公開します。

今後のビットコイン価格予想2026(2000万、将来性、暴落)

ビットコインの価格予想2026年最新版をお届けします。半減期の影響による供給減や、現物ビットコインETFへの継続的な資金流入を背景に、BTCの将来性は一段と高まっています。1000万円の大台を超えた今、次なる目標価格はどこにあるのか。市場の需給構造の変化やマクロ経済の動向を分析し、投資家が最も気になる「買い時はいつか」という疑問にデータで答えます。初心者から上級者まで役立つ予測情報を随時更新中です。

【どっちを買う】ETH/BTC価格予想(将来性比較、CBDC、ETF)

ビットコインとイーサリアムのどっちを買うべきか、時価総額や技術的な違いを徹底比較します。ETH/BTCレシオを用いた具体的な売買ルールや、AIによる将来価格予想、2030年までのロードマップなど、投資判断に役立つ情報を網羅しました。ETF承認後の最新動向やCBDCとの棲み分け、さらに市場で注目されるフリッペニングの可能性まで解説しており、暗号資産の将来性を多角的に分析したい方に最適なガイドです。

日本のETFおすすめ銘柄ランキング(比較チャート、売買代金)

本サイトでは、ETF 売買代金 ランキングを基に、投資家が注目する上位30銘柄を徹底解説します 。人気の日経平均レバレッジ 1570から防衛・地銀などのテーマ型まで、分配金利回り 比較や信託報酬 低コスト銘柄の抽出が可能です 。資産形成に役立つおすすめ ETF 銘柄を厳選し、ファンド概要や連動指標を網羅 。最新の投資トレンドを把握し、効率的な資産運用をサポートします。

【円換算】世界株価チャート比較(ナスダック、中国深セン、インドNIFTY)

このサイトでは、世界株チャートを使って米国株 NASDAQ、中国株 深セン、インド株 NIFTYの株価を円換算で確認できます。リアルタイムで日足・週足・時間足に切り替え可能で、個別チャートや総合騰落率チャートで比較が簡単です。投資初心者から上級者まで、世界の株価動向を視覚的に把握できる便利なツールです。

売買シグナル

投資信託の売買シグナルを確認できるサイトです。

海外ETFのテクニカル分析の結果です。

直近の市場の動きを反映しているので、日本の投資信託を買う際に、とても有用です。

【新常態】金/銀のバブル崩壊はいつ?バブルではない?(価格推移、チャート比較)

ゴールドとシルバーの過去3年間の価格推移を詳細な比較チャートで公開しています。近年の高騰を受けて、貴金属市場がバブル崩壊の可能性に直面しているのか、あるいは実物資産としての新常態に移行しているのかを多角的に分析しました。金や銀への投資メリットだけでなく、将来の市況予測や暴落リスクへの向き合い方も解説しており、不透明な経済状況下での賢い資産防衛を目指す方に役立つ最新情報を提供します。

毎週更新

【これから上がる】おすすめ投資信託銘柄ランキング(比較チャート)

短期から中期での資産形成を目指す方向けに、最新のデータに基づいた投資信託のおすすめ銘柄を厳選。日銀の政策転換や米国の金利動向など、主要な経済ニュースを踏まえた独自の相場予測を提供します。特に注目度の高い米国株(NASDAQ、S&P500)や、PBR改革が進む日本株の上昇・下落シナリオに対応するファンド戦略を徹底解説。あなたの資産運用をサポートします。

【米国特需】おすすめ投資信託銘柄ランキングと今注目される理由

米国特需の背景や世界資本の流れを徹底解説。AI投資や半導体成長株、EV・自動運転など、今注目の米国成長セクターに対する投資チャンスを分析し、NISA成長投資枠で活用できる最適配分モデルも紹介。世界の巨額資金がどの産業に波及しているかを視覚的マップで理解でき、個人投資家も戦略的にポートフォリオを組める情報サイトです。

稀に更新

【サーフィン戦略】テーマ型おすすめ投資信託の購入/売却タイミング(最新リターン、信託報酬)

本サイトでは、テーマ型投資信託の大きなボラティリティを利益に変える独自の「サーフィン戦略」を提唱します。信託報酬というコストを適正に評価しつつ、市場の注目が低い時期に逆張り積立を敢行し、ポジティブニュースによる急騰を捉える手法を徹底解説。各ファンドの最新リターンを視覚化するツールを提供し、インデックス投資を超越する「波乗り」のタイミングを科学的に分析して、投資家の資産形成を加速させます。

【高校生・大学生】おすすめ株/投資信託銘柄(勉強、ポートフォリオ)

学生 投資 初心者のためのロードマップ!100円から始める投資信託 おすすめ銘柄や、投資先のポートフォリオ 比率を徹底解説。手間いらずでリスクを抑えるドルコスト平均法の仕組み、つみたてNISA 高校生の活用法まで、資産形成に必要な知識を網羅。学業と両立できる、無理のない長期投資の基本原則が全てここにあります。

【急騰】マグニフィセント10の1年間騰落率の累計チャート(テン、米国株)

米国株の主要ハイテク銘柄とAI関連株の騰落率を比較分析する専門チャートを公開。Nvidia, Apple, Amazonなどのビッグテックに加え、AMD, Broadcom, Palantirの最新パフォーマンス比較を過去1年間で可視化します。特定のセクターが市場平均をどうアウトパフォームしているか、インタラクティブなチャートで一目で把握できます。投資判断の参考情報としてご活用ください。

【黄金比】最新!SBIラップ「AI投資コース」の分析・解説

SBIラップのAI投資コースを徹底分析。債券比率の上昇や米国株の優位性、ゴールド比重の低下理由を最新市況とともに解説。AIが導く黄金比ポートフォリオで、2026年の投資環境に最適化された戦略をわかりやすく紹介します。

【上がる銘柄】日本/海外ETF予測チャート!5モデル平均

本サイトでは、日本・海外ETFの株価を対象に、Linear Regression、ARIMA、Holt-Winters、SMA、Random Forestの5モデル平均を用いたETF予測チャートを提供します。各ETFの個別平均線を始点100%の%表示で可視化し、投資信託分析にも活用可能です。リアルタイムに近い株価チャートとともに、ETF予測を一目で確認でき、効率的な資産運用の判断材料として最適なサイトです。

【異常】ゴールドと暗号資産の価格動向比較(時価総額チャート、ビットコイン・イーサリアム)

当サイトでは、ゴールド価格、ビットコインチャート、イーサリアム動向を日次・週次データで表示し、仮想通貨分析と長期トレンド比較を行っています。上段チャートで日次価格を確認でき、下段の週次ログスケールチャートではゴールドと暗号資産の長期推移を比較可能です。半年、1年、5年、10年、2009年以降の期間を選択でき、投資判断や価格動向の把握に役立ちます。

【ニュース・カード】投資ニュースでリスクオン・オフが決定、近未来ニュースも

本サイトは、近未来投資ニュースをもとにリスクオン・リスクオフの度合いを可視化する綱引きインデックス及び近未来スコア・タイムラインを提供します。ニュース要約にスコアを付与し、重みづけと時系列表示により相場分析を直感的に把握可能です。投資家心理の変化を一目で確認でき、投資ニュースの影響を分かりやすく整理しています。投資をする方向けに近未来ニュースを提供して、上がる/下がる投資信託をご紹介。

「ブル型投資信託は長期投資に向かない」は嘘?

TQQQとQQQの長期投資を徹底比較!ナスダック100 ETFであるQQQと、3倍の値動きを目指すレバレッジETF・TQQQのリスクやリターン、投資信託としての向き不向きについて詳しく解説します。初心者でもわかるように、TQQQ 長期投資の注意点やQQQ 比較のポイントもわかりやすく紹介。

【セクター別】海外ETF週足チャート騰落率累計分析

本サイトは、海外ETFチャートを用いて週足分析ができる無料投資ツールです。各銘柄の騰落率グラフをわかりやすく可視化し、テクノロジーや金融などセクター別ETFの動きを一目で確認可能。投資判断をサポートする最新のデータを手軽にチェックできます。今すぐ市場のトレンドを掴みましょう!

投資信託のグラフ可視化

海外ETFやドル円為替の日次パフォーマンスを自動計算・グラフ可視化。

TQQQやVTなど注目の海外ETFや為替の動きを視覚的に確認でき、資産運用の参考に最適。

投資グラフ可視化で毎日の変動を一目で把握し、賢く投資判断。

直感的なインターフェースでドル円為替の動向やETFのリターンを簡単チェック!

投資ツール

投資信託銘柄検索&騰落率比較チャート描画

投資信託の銘柄選びに悩む方へ、自分だけの組み合わせで騰落率を比較できる便利なシミュレーションツールを提供します。人気のオルカンをはじめ、気になるファンドを複数選択してリアルタイムでチャートを描画できるため、運用の実績が一目でわかります。初心者でも直感的な操作で投資信託の動きを可視化でき、納得感のある銘柄の選び方をサポートします。資産形成のパートナーとして、ぜひこの比較機能を活用してください。

【今仕込むなら】投票システム

本サイトは、「日本株セクター」と「投資信託ジャンル」の投票ランキングをリアルタイムで集計し、投資家アンケートをもとにした日本株セクター・投資信託ジャンル別人気を可視化するサービスです。株式市場トレンドを知りたい方に向けて、日々の変化をグラフで確認できる分析ツールを提供しています。投資判断の参考としてご活用ください。

投資配分シミュレーター

「投資配分シミュレーション」で、あなたに最適なポートフォリオを見つけましょう。

年齢やリスク許容度、投資期間を入力するだけで、最適な資産運用を提案します。

下のボタンを押してみてください。

最新!時事ネタキーワード関連サイト

以下の最新時事ネタキーワードを選んで、「Googleで検索」ボタンを押してください。

そのキーワードに関係するサイトの一覧を見ることができます。

結果は、別ウィンドウで開きます。

【騰落率】過去と未来予測の株価チャート・データ可視化

過去と未来予測の株価チャートの騰落率が、一目でわかります。

どの投資対象が、どれだけ上がって、これからどのくらい上がるか。

下のボタンを押してみてください。

投資信託シミュレーション

複数銘柄対応の投資信託シミュレーションです。

表に、「年率」「初期投資額」「つみたて額」を、表の下の「投資期間」を入力して、「計算する」ボタンを押すと、シミュレーションチャートが、出てきます。

チャートには、各投資信託銘柄ごとの資産額の推移が表示されるので、貢献度の高い・低いが一目瞭然。

投資の参考にしてみてください。

下のボタンを押してみてください。

【比較チャート】信託報酬シミュレーション(投資信託、目安、手数料計算)

投資信託の資産推移を、信託報酬の影響を含めて可視化するシミュレーションツールです。年率リターンや積立額に加え、小数点以下4桁の細かいコストまで設定可能。複利効果によって、数十年後にどれほどの手数料を支払うことになるのか、隠れコストが運用成果をどれだけ削るのかをグラフで直感的に理解できます。自分に最適な低コスト銘柄を見極め、賢い長期資産形成の計画にぜひお役立てください。

CHECK × RANKING

「米国金利安」「米国インフレ鈍化」「米国利下げ」などの項目にチェックを入れると、「ナスダック」「ゴールド」「米国長期国債」などの関連性の高い投資対象のランキングが表示されます。

下のボタンを押してみてください。

ジャンル別おすすめ投資信託

【ゴールド】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【米国債券】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【AI】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【バイオ】おすすめ投資信託銘柄ランキング(遺伝子工学、医薬品、ヘルスケア、比較チャート、sbi) 【インド】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【中国株】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【テーマ型】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【ヘッジファンド】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【バリュー/高配当/ディフェンシブ】おすすめ投資信託銘柄ランキング(比較チャート、sbi、違い、とは、比較、買い時) 【高配当】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【債券型】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【フィンテック/ブロックチェーン】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【新興国株】おすすめ投資信託銘柄ランキング(比較チャート、sbi) 【REIT】おすすめ投資信託銘柄ランキング(比較チャート、sbi)関連サイト

2026年10大〇〇投資予測、主要金融機関の展望 【推し銘柄】ほったらかし投資おすすめ(新NISA積立、放置、投資信託、ロボアド) 投資アノマリー・カレンダー一覧2026無料 【初心者】投資信託で大損?リスクやコツなどを伝授姉妹サイト

おすすめ投資信託銘柄ランキング 解体新聞|今週の経済ニュース総まとめ 【これから上がる】テーマ別おすすめ投資信託銘柄と理由 【初心者がハマる】おすすめしない投資信託銘柄と理由 【初心者必見】株式より投資信託をおすすめする6つの理由 【毎日一問】株・投資信託の実用的な質問にAIが回答:役に立つ 経済メス|日々のニュースをぶった斬る!コラム、独自の目線で徹底解説 【ど基礎】経済ニュースの用語を初心者にも簡単にわかりやすく 【青田刈り】これから上がる企業の株式を買いたい!AI使用

このサイトは、一部のコンテンツに生成AIを使用しています。

免責事項・著作権表示

情報が古かったり、間違っていることなどによる損害の責任は負いかねますので、ご了承ください。

Copyright (C) SUZ45. All Rights Reserved.