【オルカンもダメ!】【初心者がハマる】おすすめしない投資信託銘柄と理由

はじめに

初心者がハマりやすい、おすすめしない投資信託のランキングと理由を解説しました。おすすめしないのは、「ベア」「日本株ファンド」「石油」「為替ヘッジあり」などです。特に、円高になっていく時は、「オルカン」もダメです。

目次

おすすめしない投資信託銘柄

ベア

おすすめしない理由

- 下落時には、手を出したくなる銘柄ですが、損する可能性が高いです。

- 騰落率を見ると、どの銘柄も、大きなマイナスになっています。

備考

- 外国の投資信託は、約定が、翌日になってしまうので、利益を出すのが難しいです。

- やるなら、日本株ベアがおすすめです。

参考銘柄

日本株ファンド

おすすめしない理由

- これから、日本は、利上げをしていくので、株式には逆風です。

- 円高になることも想定されて、外国人投資家の資金が、逃げていく可能性があります。

- 持ち合い解消で、株式が多く売られるでしょう。

- 日経平均株価は、半導体関連銘柄の影響が大きいので、米国の半導体関連銘柄が、下げると、大きく下げる可能性もあります。

備考

- 日本の投資信託は、当日に約定するので、タイムラグがなく、快適に取引できます。

- 半導体の影響を受けたくなければ、TOPIX関連にすると良いでしょう。

- 持ち合い解消で得た資金を自社株買いに回せば、株価は上がりますが、下げる要素の方が多いのでは?

- しばらくもみ合いが続く可能性があるので、下がったら買って、上がったら売るというのもありです。

参考銘柄

石油

おすすめしない理由

- 地政学リスクが話題になると、上昇する傾向がありますが、不確定要素が多すぎて、あまり儲かりません。

- 例えば、中東の紛争の動向や石油備蓄などは、予想しづらいので、難しいでしょう。

- 騰落率も、さほど高くないので、ハイリスク・ローリターンになってしまいます。

備考

- 有事の際には、石油が上昇することも多いので、ヘッジとしては、とても有効です。

- 関連銘柄の「シェール」や「再生エネルギー」も、難しいでしょう。

参考銘柄

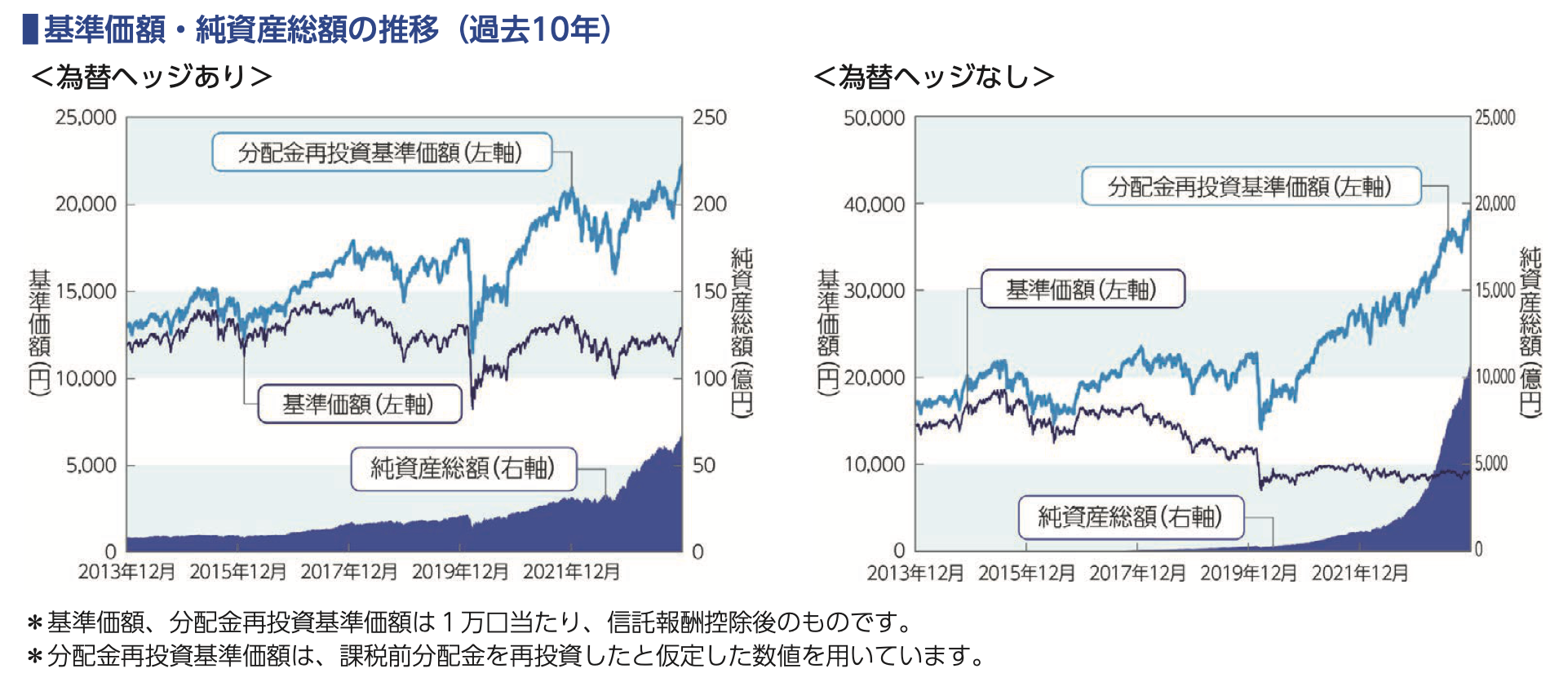

為替ヘッジあり

おすすめしない理由

- 確かに、円高になってしまう時は、為替ヘッジがあった方が良いのですが、そのために、随分な費用がかかってしまうので、騰落率にも影響します。

- 特に債券では、為替ヘッジのせいで、運用益が、マイナスになることもあります。

備考

- 今後は、日米の金利差縮小で、円高になることもあるかも知れないので、一概に悪いとは言えません。

- 特に、「ブル」や「レバレッジ」の銘柄で、為替ヘッジありのものは、むしろ、今、とてもおすすめです。

- 円高になると儲かる「野村-野村ブル・ベア セレクト9(円高ドル安トレンド9)」という銘柄もあります。

参考銘柄

国債

おすすめしない理由

- 動きが軽微で、上がるか下がるかの判断がとても難しいです。

- 長期で持っていても、リターンが少ない。

備考

- バランス型で、5倍コースなどがありますが、一層難しいです。

- 為替ヘッジありにすると、利益が吹き飛びます。

参考銘柄

テーマ株

おすすめしない理由

- 一時期、テーマ株が上昇する局面がありましたが、基本的には、リスキーです。

- 分散投資とは相反する銘柄群なので、注意しましょう。

備考

- これから上がると思っても、相場によっては、不本意に下落することもあります。

- みんな上がると思っているので、下げる時は、急降下です。

参考銘柄

三菱UFJ-eMAXIS Slim 全世界株式(オール・カントリー)

おすすめしない理由

- あの「オルカン」さえも、今の相場ではおすすめできません。

- 円高になると、利益が削られてしまいます。

- 上記のように、数ヶ月持っても、マイナスになることさえあります。

備考

- もし買うなら、「日興-Tracers グローバル2倍株(地球コンプリート)」がおすすめです。オルカンと同じような銘柄に投資して、レバレッジがあって、為替ヘッジもあります。

- 「円高になって、これから円安になる」という時が来たら、オルカンも買い時です。しかし、日本の利上げも、米国の利下げも、数ヶ月毎に行われるので、難しいでしょうね。

参考銘柄

相場観

相場は、常に変化していて、一筋縄では読み切れません。

ここでは、これからの相場について、思ったことを書きます。

投資は、自己責任でお願いします。

長い目で見れば、確実に円高ドル安になる時が来ます。

ただし、1ドル100円になるかと言えば、しばらくはならないでしょう。

米国の金利が、3%あたりで、利下げ終了でしょうから、あとは、日本の利上げ次第です。

おそらく、長い時間をかけて、2%くらいになるのが精一杯でしょう。

その時、金利差は、1%になります。

今と比べて、大きな違いがあります。

この時、米国は、ゴルディロックス相場になります。

この、円高の時に、米国への投資を積極的にしましょう。

なぜなら、これ以降、円安になった時に、米国の投資信託などは、為替差益が出るからです。

逆に言えば、円高になるなら、米国投資は、ほどほどにしておくべきでしょう。

あるいは、為替ヘッジありのものがおすすめです。

米国の利下げが、視野に入ってきました。

その理由の一つでもある、景気後退。

せっかく利上げが停止されるのに、景気後退で、株価下落か、と思いますが、経済が冷え込んでくると、「早期利下げ」の可能性が、出てきます。

景気後退も、悪いことばかりではないということです。

現在の相場は、「米国指標:インフレ高進」→「米国利上げ観測」→「米国金利高」→「株安・円安ドル高」となっています。

これを大きく変えるのは、「米国の利下げ」でしょうか。

それが、視野に入る頃までは、軟調な地合が続くかも知れませんね。

また、指標で相場が動いても、すぐに元に戻る傾向も見受けられます。

仮に、日本の為替介入があっても、多分、すぐに元に戻ってしまうでしょうね。

米国株式は、緩和バブルからのソフトランディングに向けて、飛行中です。

日本株式は、緩和バブルをひたすら盲進しています。

米国は、インフレという難敵に直面して、利上げで軌道修正しましたが、日本は、どうなるでしょう。

まだ先のこととは思いますが、頭に入れておかないと、大失敗しそうですね。

日銀は、今後、YCCの修正などを皮切りに、金利を上げていくことになるでしょう。

それに伴う動きに関して。

日銀が、金融引き締めをすると、円高ドル安になります。

それによって、日本株安になります。

さらに、外国の債券が、売られるようです。

米国債が売られると、米国の債券利回りが上がります。

それによって、ナスダックなどの株安になります。

これまでは、米国の金融引き締めに気を取られていて、日本の引き締めをした場合のシミュレーションが、足りませんでした。

円高ドル安→米国の債券利回り低下→米国株高と、単純には行かないようです。

これまで、債券利回りが、株式の尺度のようになっていましたが、あくまで、FF金利が、そうあるべきで、そこに回帰したのかも知れません。

事実、債券利回りが上昇しても、株高になることもあります。

この「尺度」を、今一度再確認すべき時なのかも。

米国は、利上げの停止〜利下げに向かって行きます。

それに伴い、円高ドル安傾向になるでしょう。

そして、米国株高。

もし落とし穴があるとすれば、意外に時間がかかることなど。

さらに、リセッション。

これは、各国の金融引き締めによって、もたらされるものでもあります。

それを、十分考慮してきませんでした。

米国の台所事情だけを見ていてはいけないのです。

ただ、米国の場合は、最悪、利下げを早めれば良いので、少しは安心かも知れませんね。

お役立ちサイト

投資する際に、役に立つサイトをご紹介します。

株価指数先物

株価指数の先物の一覧です。

これで、売買計画を立てると、良いでしょう。

原油価格

原油の他、多くの商品(コモディティ)のリアルタイム価格が分かります。

チャートも随時更新されるので、とても便利です。

インド株価指数

インドの株式の価格とチャートを提供。

インド関連の投資信託を売買する際に役に立ちます。

シミュレーション

投資信託の投資シミュレーションをすることができます。

運用利回りは、20%ほどにすると良いでしょう。

アメリカ10年債券利回り

注目の米国10年債券利回りの情報です。

投資信託の売買の参考になります。

主要各国の金融政策スケジュール

政策金利などを決定する各国の金融政策のスケジュールです。

必ずチェックしましょう。

ゴールド価格

金(ゴールド)の価格の情報です。

長期のチャートも見ることができるので、便利です。

まとめ

以上の銘柄は、初心者が一度は手を出したくなるものです。

しかし、構造上、勝てる見込みはありません。

他に、もっと堅実に儲かる銘柄があるので、そちらを買いましょう。

投資は、自己判断でお願い致します。

姉妹サイト

おすすめ投資信託銘柄ランキング 【これから上がる】テーマ別おすすめ投資信託銘柄と理由 【初心者がハマる】おすすめしない投資信託銘柄と理由 【初心者必見】株式より投資信託をおすすめする6つの理由 【毎日一問】株・投資信託の実用的な質問にAIが回答:役に立つ 【ニュース深掘り】日々のニュースで儲かる投資信託を指南 経済メス|日々のニュースをぶった斬る!コラム、独自の目線で徹底解説 【ど基礎】経済ニュースの用語を初心者にも簡単にわかりやすく 【青田刈り】これから上がる企業の株式を買いたい! 株式・投資信託の特集記事 【データ分析】おすすめ投資信託銘柄完全ガイド免責事項・著作権表示

情報が古かったり、間違っていることなどによる損害の責任は負いかねますので、ご了承ください。

Copyright (C) SUZ45. All Rights Reserved.