【遺伝子・バイオ】これから上がるおすすめ投資信託銘柄と理由

はじめに

遺伝子とバイオの投資信託を比較しました。AIの次にくるものは、これらが筆頭。これから上がる投資信託銘柄、今買いの投資信託銘柄をご紹介。初心者目線だから、わかりやすい!

目次

遺伝子・バイオの投資信託について

遺伝子・バイオは、AIの次にくるものとして、注目されています。

遺伝子・バイオの投資信託は、色々種類があるのですが、その構成銘柄は、割と異なります。

結局、どれを選べば良いのか、分かりにくいです。

そこで、各投資信託の構成銘柄をまとめました。

銘柄選びの参考になさってください。

遺伝子・バイオのおすすめ投資信託

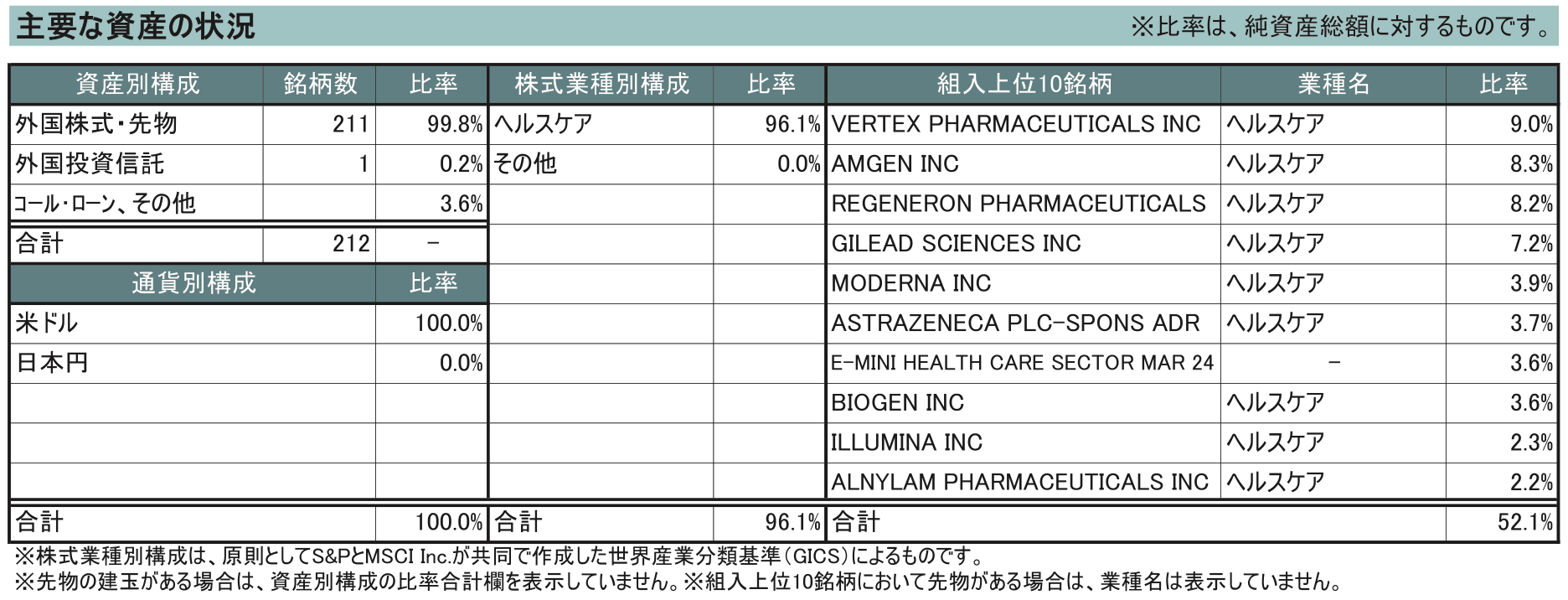

三菱UFJ-eMAXIS Neo 遺伝子工学

運用方針

日本を含む世界各国の遺伝子工学関連企業の株式等に投資を行います。S&P Kensho Genetic Engineering Index(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。原則として為替ヘッジを行いません。

おすすめ理由

- 騰落率の上位に顔を出すことが多い銘柄です。

- これから上がる投資信託の筆頭です。

- 信託報酬が低めです。

注意点

- まだ爆発的に伸びるという段階ではないかも知れませんが、着実に伸びるでしょう。

- 相場が荒れても、比較的安定して上昇します。

備考

- 「遺伝子」という言葉を使う投資信託は、ほとんどありませんが、バイオとの違いが、明確にあるわけではありません。

詳細情報

大和-iFreeNEXT NASDAQバイオテクノロジー・インデックス

運用方針

米国の株式に投資し、NASDAQバイオテクノロジー指数(配当込み、円ベース)の動きに連動した投資成果をめざします。

おすすめ理由

- 比較的安定したリターンを実現しています。

- 信託報酬が低めです。

注意点

- 米国だけの株式なので、世界的なものとは少し異なります。

備考

- 「ヘルスケア」に分類されるものに投資しますが、医薬品などの銘柄も含んでいます。

詳細情報

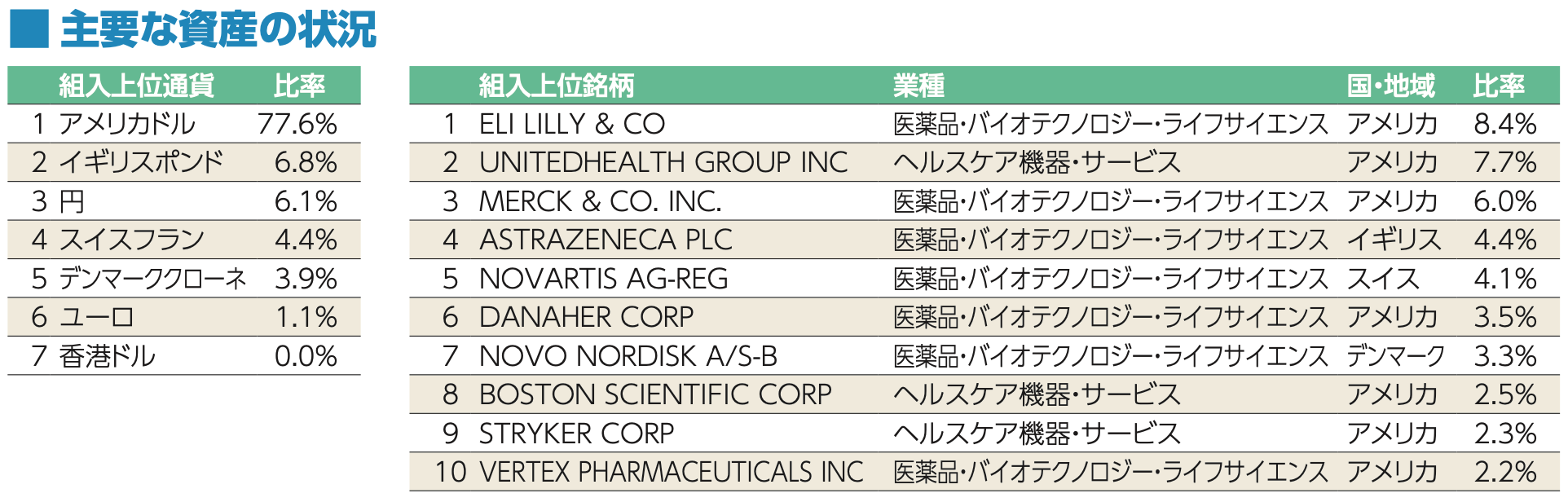

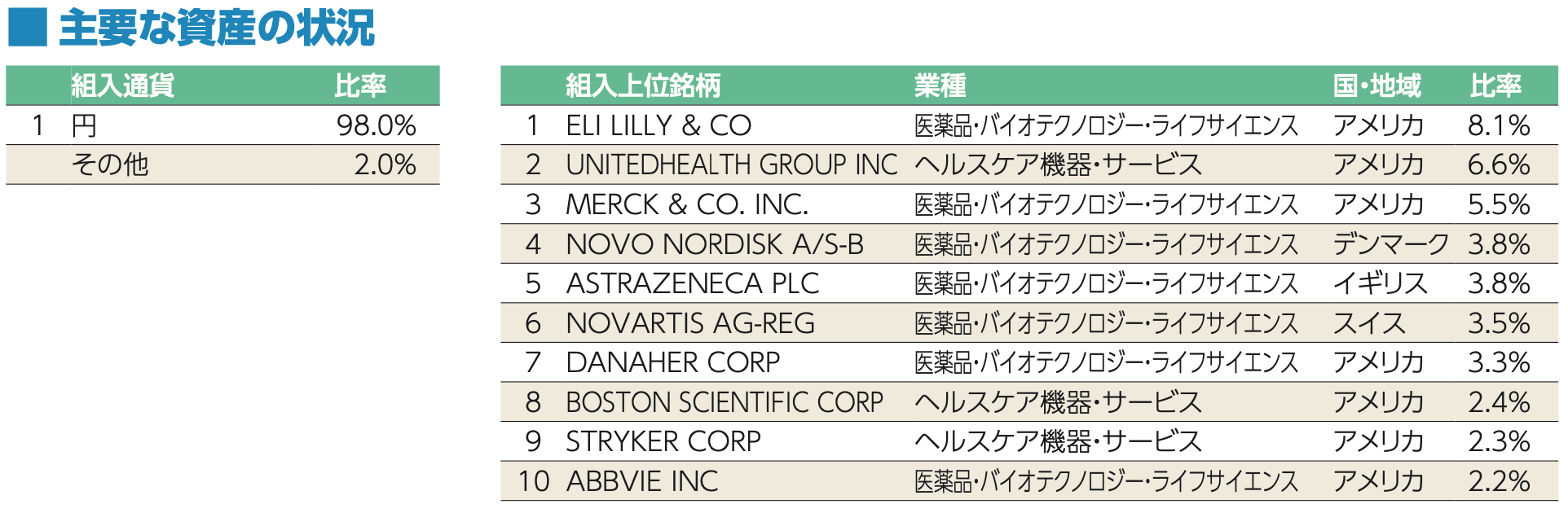

三菱UFJ-グローバル・ヘルスケア&バイオ・オープン Bコース(為替ヘッジなし)(愛称:健太)

運用方針

主要先進国の製薬会社、バイオ、医療製品、医療・健康サービス関連企業等に分散投資します。為替ヘッジなし。

おすすめ理由

- 世界各国の代表的な企業に投資しています。

- 大きくは化けないかも知れませんが、着実に上昇しています。

注意点

- 特になし。

備考

- バイオだけでなく、健康サービスなどの企業にも投資しています。

- 為替ヘッジありのコースもあります。

詳細情報

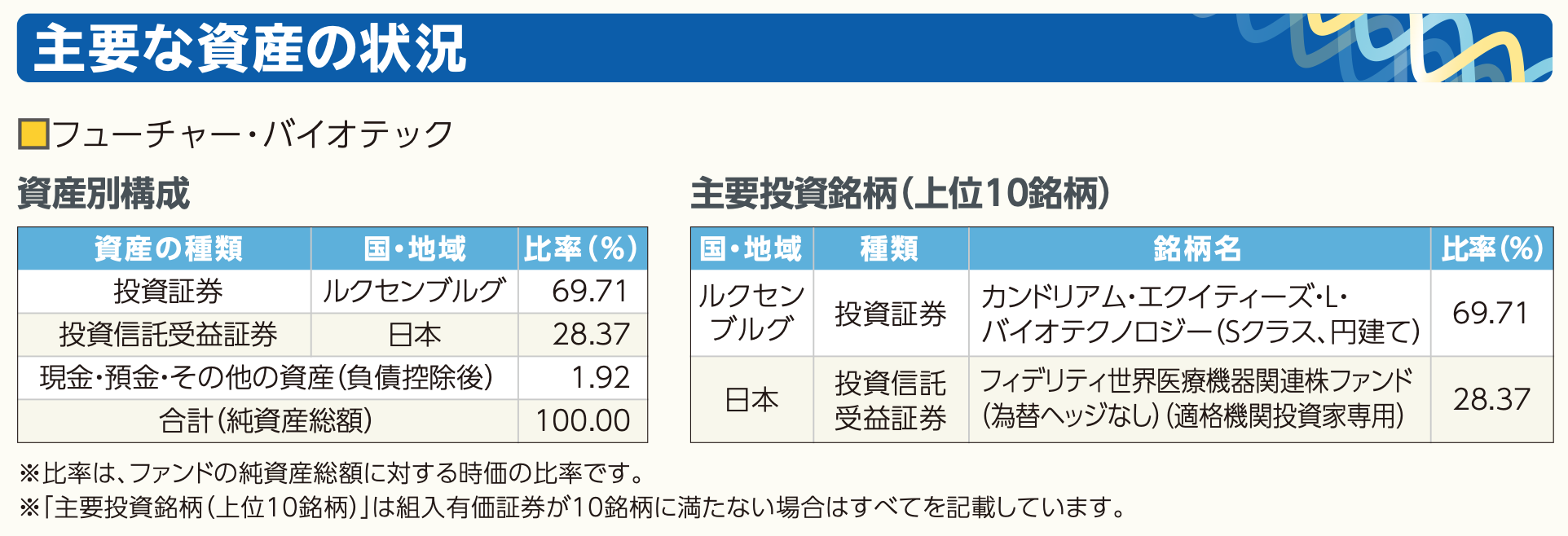

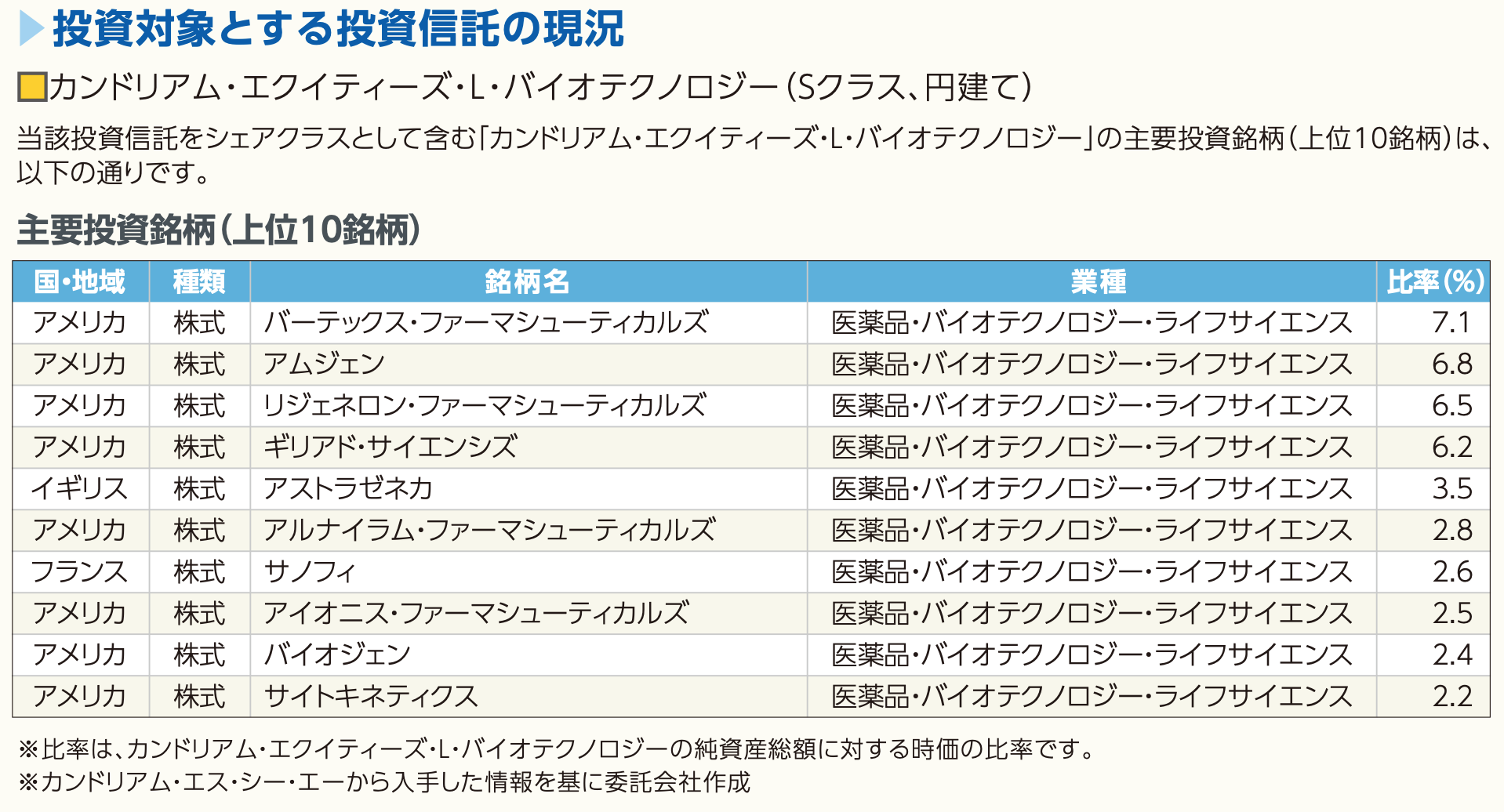

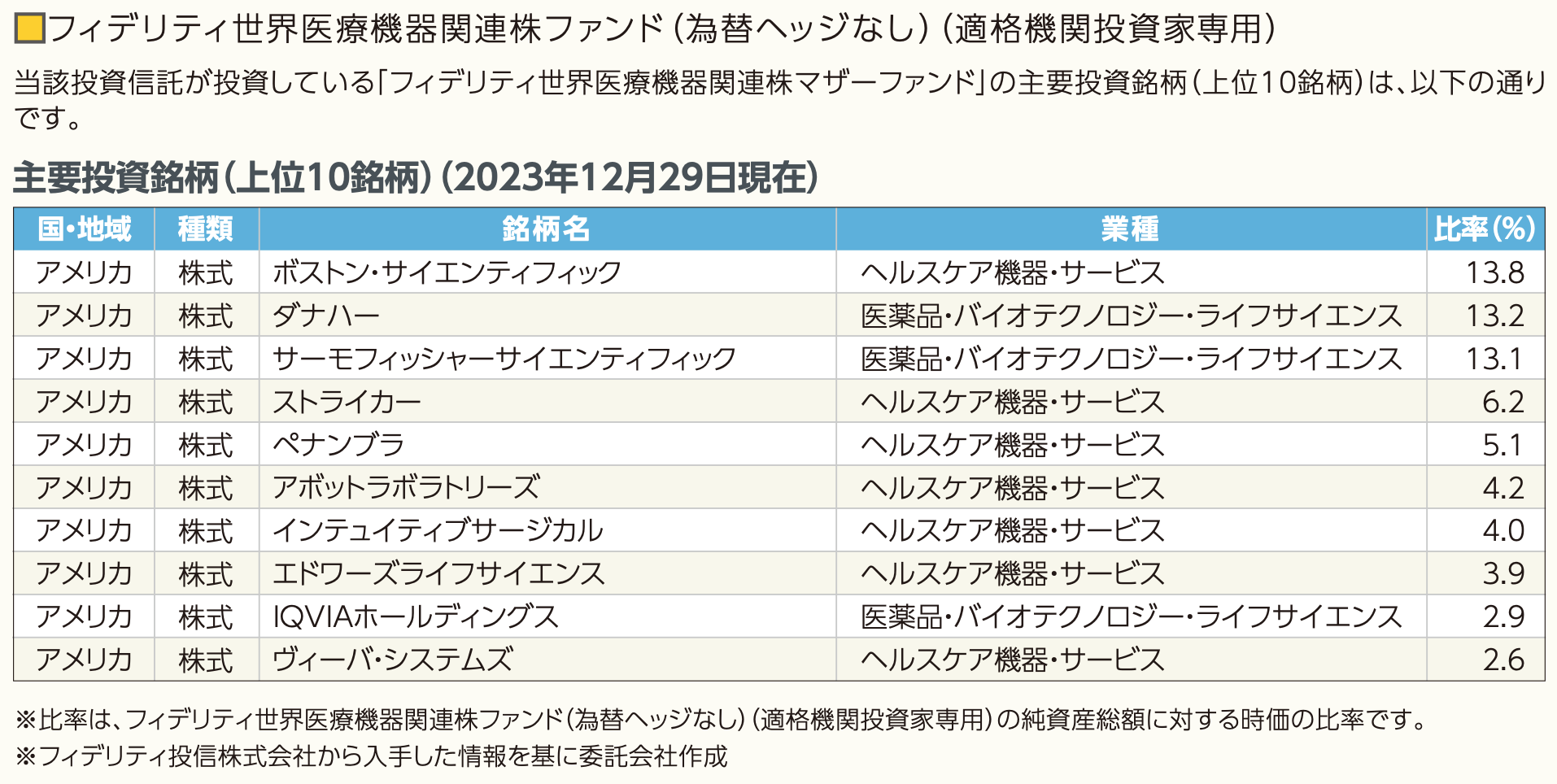

三井住友DS-フューチャー・バイオテック

運用方針

世界のバイオテクノロジーおよび医療機器関連企業の株式に投資します。バイオテクノロジー関連企業とは、生命工学技術を応用して医薬品の開発を行うバイオテクノロジー企業の他、遺伝子検査や科学・実験機器関連の企業などを指します。創業期など初期のステージにある企業から安定的な成長を確立した企業の株式まで幅広く投資を行います。

おすすめ理由

- バイオテクノロジーと医療機器関連株の2つのファンドに投資しています。

- 比較的安定したリターンになっています。

注意点

- 特になし。

備考

- 大手企業から中小企業まで、投資しているので、好材料が出た時に、恩恵を被ることができます。

詳細情報

三菱UFJ-グローバル・ヘルスケア&バイオ・ファンド(愛称:健次)

運用方針

グローバル・ヘルスケア&バイオ・オープン マザーファンド受益証券を通じて、世界主要先進国市場の中から、製薬会社、バイオテクノロジー、医療製品、医療・健康サービス関連企業等の株式に分散投資を行います。

おすすめ理由

- 為替ヘッジありなので、円高になってしまう時には、威力を発揮します。

注意点

- ドル円が安定している時は、為替ヘッジありなので、リターンが削られます。

備考

- 「三菱UFJ-グローバル・ヘルスケア&バイオ・オープン Bコース(為替ヘッジなし)(愛称:健太)」とは、若干構成銘柄が異なります。

- 為替ヘッジなしのコースもあります。

詳細情報

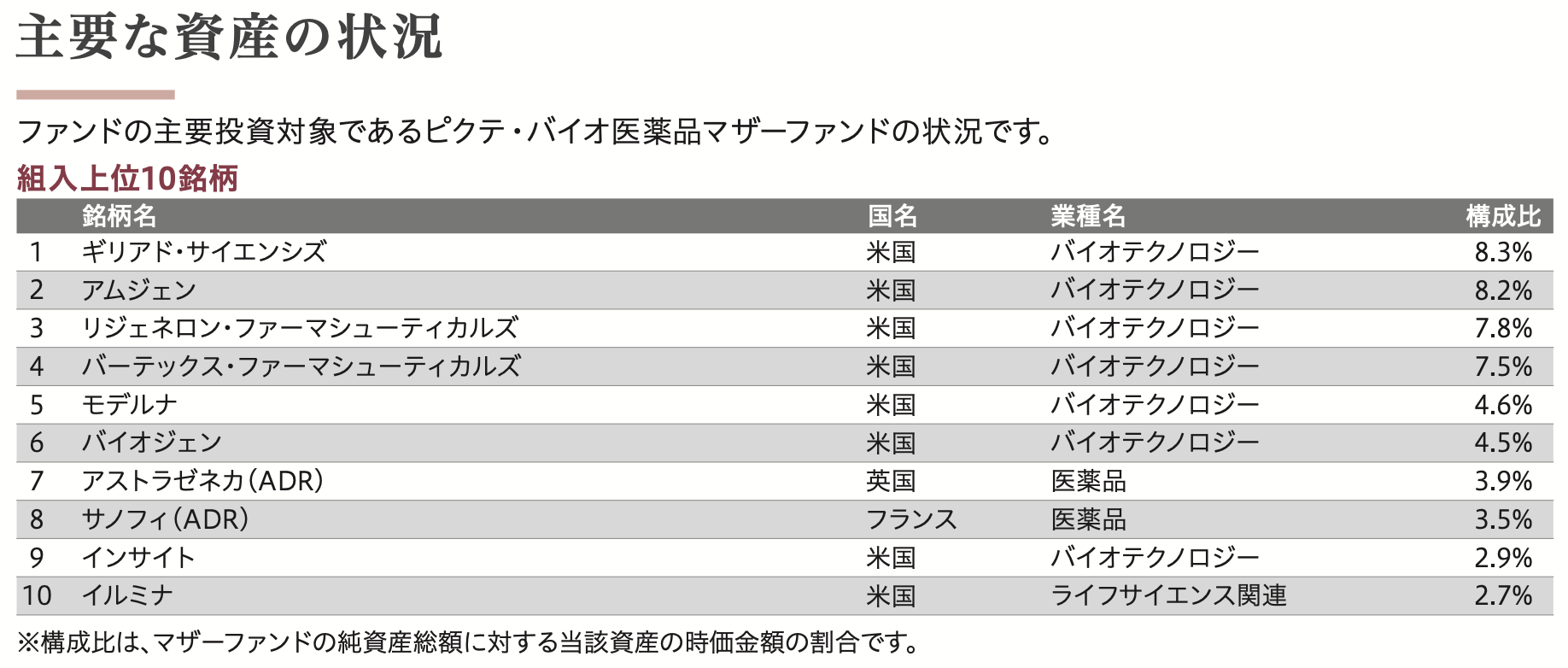

ピクテ-ピクテ・バイオ医薬品ファンド(1年決算型)為替ヘッジなしコース

運用方針

世界のバイオ医薬品関連企業に投資します。バイオ医薬品は、病気の原因に直接働きかけて治療を行えるなど、一般の医薬品にはない強みを持っています。

おすすめ理由

- 騰落率ランキングの上位に食い込むことが多いです。

- 大手企業に投資しています。

注意点

- 大きく化ける可能性は低いかも知れません。

備考

- 為替ヘッジありのコースもありますが、証券会社が取り扱っていない場合があります。

詳細情報

コツ

以上の銘柄に投資する際のコツを伝授します。

円高の時に買う

海外の投資信託は、円高になると、相対的に、割安になります。

そのため、できるだけ円高の時に買うようにしましょう。

例えば、1ドル160円で、100ドル分買うと、16,000円の価値があるのですが、1ドル140円になってしまうと、14,000円の価値になってしまいます。

つまり、投資信託の上昇と為替差益の両方を狙うのです。

長期投資にする

価格が下がる時に、どうしても売りたくなるのですが、売ると上がることも多いです。

相当下がることが予想される時以外は、長く持っていた方が、結局儲かります。

下がりそうだと思って、ベアを買うのは、避けた方が良い場合が多いです。

銘柄の入れ替え

運用益が、低迷している銘柄を時々は売って、新しい銘柄を買うと良いでしょう。

長期保有が儲かるのは、複利効果があるからですが、銘柄を入れ替えても、その分、多く買えれば、同じことです。

つまり、10,000円で買った銘柄を買って、12,000円になっていたら、銘柄を入れ替える際に、別の銘柄を12,000円分買えば、複利効果を打ち消すものではありません。

ブルの買い時

ブルは、長期保有には向かないと言われています。

大きく下げた時に購入すると良いでしょう。

ただし、長期で下げると予想するなら、ホールドしても良い場合もあります。

実際に、長期で、大きなリターンを叩き出しています。

長期保有

株のデイトレードをしていた方などは、短期で売買を繰り返したくなります。

しかし、投資信託は、それでは儲かりません。

上手く底値で買って、高値で売れると良いのですが、失敗することも多いです。

なので、底値付近で買って、あとは、上昇を待ちましょう。

投資信託は、基本的に上昇するものなので、プラスになっていくでしょう。

そういう銘柄を選ぶのです。

どうしても買い時が分からなければ、つみたてNISAにしましょう。

ドルコスト平均法というものをやってくれるので、有益です。

そして、有望な銘柄は、長期で保有する。

それが基本です。

短期売買

基本的には、長期保有が良いのですが、短期で、旬の銘柄を買うのも、良いと思います。

何よりやりがいがありますし、その方が、運用益も多くなることもあります。

相場観

相場は、常に変化していて、一筋縄では読み切れません。

ここでは、これからの相場について、思ったことを書きます。

投資は、自己責任でお願いします。

長い目で見れば、確実に円高ドル安になる時が来ます。

ただし、1ドル100円になるかと言えば、しばらくはならないでしょう。

米国の金利が、3%あたりで、利下げ終了でしょうから、あとは、日本の利上げ次第です。

おそらく、長い時間をかけて、2%くらいになるのが精一杯でしょう。

その時、金利差は、1%になります。

今と比べて、大きな違いがあります。

この時、米国は、ゴルディロックス相場になります。

この、円高の時に、米国への投資を積極的にしましょう。

なぜなら、これ以降、円安になった時に、米国の投資信託などは、為替差益が出るからです。

逆に言えば、円高になるなら、米国投資は、ほどほどにしておくべきでしょう。

あるいは、為替ヘッジありのものがおすすめです。

米国の利下げが、視野に入ってきました。

その理由の一つでもある、景気後退。

せっかく利上げが停止されるのに、景気後退で、株価下落か、と思いますが、経済が冷え込んでくると、「早期利下げ」の可能性が、出てきます。

景気後退も、悪いことばかりではないということです。

現在の相場は、「米国指標:インフレ高進」→「米国利上げ観測」→「米国金利高」→「株安・円安ドル高」となっています。

これを大きく変えるのは、「米国の利下げ」でしょうか。

それが、視野に入る頃までは、軟調な地合が続くかも知れませんね。

また、指標で相場が動いても、すぐに元に戻る傾向も見受けられます。

仮に、日本の為替介入があっても、多分、すぐに元に戻ってしまうでしょうね。

米国株式は、緩和バブルからのソフトランディングに向けて、飛行中です。

日本株式は、緩和バブルをひたすら盲進しています。

米国は、インフレという難敵に直面して、利上げで軌道修正しましたが、日本は、どうなるでしょう。

まだ先のこととは思いますが、頭に入れておかないと、大失敗しそうですね。

日銀は、今後、YCCの修正などを皮切りに、金利を上げていくことになるでしょう。

それに伴う動きに関して。

日銀が、金融引き締めをすると、円高ドル安になります。

それによって、日本株安になります。

さらに、外国の債券が、売られるようです。

米国債が売られると、米国の債券利回りが上がります。

それによって、ナスダックなどの株安になります。

これまでは、米国の金融引き締めに気を取られていて、日本の引き締めをした場合のシミュレーションが、足りませんでした。

円高ドル安→米国の債券利回り低下→米国株高と、単純には行かないようです。

これまで、債券利回りが、株式の尺度のようになっていましたが、あくまで、FF金利が、そうあるべきで、そこに回帰したのかも知れません。

事実、債券利回りが上昇しても、株高になることもあります。

この「尺度」を、今一度再確認すべき時なのかも。

米国は、利上げの停止〜利下げに向かって行きます。

それに伴い、円高ドル安傾向になるでしょう。

そして、米国株高。

もし落とし穴があるとすれば、意外に時間がかかることなど。

さらに、リセッション。

これは、各国の金融引き締めによって、もたらされるものでもあります。

それを、十分考慮してきませんでした。

米国の台所事情だけを見ていてはいけないのです。

ただ、米国の場合は、最悪、利下げを早めれば良いので、少しは安心かも知れませんね。

お役立ちサイト

投資する際に、役に立つサイトをご紹介します。

株価指数先物

株価指数の先物の一覧です。

これで、売買計画を立てると、良いでしょう。

原油価格

原油の他、多くの商品(コモディティ)のリアルタイム価格が分かります。

チャートも随時更新されるので、とても便利です。

インド株価指数

インドの株式の価格とチャートを提供。

インド関連の投資信託を売買する際に役に立ちます。

シミュレーション

投資信託の投資シミュレーションをすることができます。

運用利回りは、20%ほどにすると良いでしょう。

アメリカ10年債券利回り

注目の米国10年債券利回りの情報です。

投資信託の売買の参考になります。

主要各国の金融政策スケジュール

政策金利などを決定する各国の金融政策のスケジュールです。

必ずチェックしましょう。

ゴールド価格

金(ゴールド)の価格の情報です。

長期のチャートも見ることができるので、便利です。

まとめ

一口に「遺伝子・バイオ」の投資信託と言っても、投資先が、大きく異なっています。

このテーマは、比較的安定したリターンを得られますが、それぞれの投資信託で、割とリターンが異なります。

一つに決めずに、いくつか買っても良いですね。

投資は、自己判断でお願い致します。

他のおすすめ投資信託銘柄

【米国利下げ】これから上がるおすすめ投資信託銘柄と理由 【ゴールド限定】これから上がるおすすめ投資信託銘柄と理由 【高配当・好配当】これから上がるおすすめ投資信託銘柄と理由 【遺伝子・バイオ】これから上がるおすすめ投資信託銘柄と理由 【新興国限定】これから上がるおすすめ投資信託銘柄と理由 【為替ヘッジあり】これから上がる円高局面のおすすめ投資信託銘柄と理由 【初心者】2024年おすすめ投資信託銘柄と理由姉妹サイト

おすすめ投資信託銘柄ランキング 【これから上がる】テーマ別おすすめ投資信託銘柄と理由 【初心者がハマる】おすすめしない投資信託銘柄と理由 【初心者必見】株式より投資信託をおすすめする6つの理由 【毎日一問】株・投資信託の実用的な質問にAIが回答:役に立つ 【ニュース深掘り】日々のニュースで儲かる投資信託を指南 【ざっかん】投資信託とニュースに関する雑感・雑観 【ど基礎】経済ニュースの用語を初心者にも簡単にわかりやすく 【青田刈り】これから上がる企業の株式を買いたい! 株式・投資信託の特集記事 【データ分析】おすすめ投資信託銘柄完全ガイド免責事項・著作権表示

情報が古かったり、間違っていることなどによる損害の責任は負いかねますので、ご了承ください。

Copyright (C) SUZ45. All Rights Reserved.