日本のETFおすすめ銘柄ランキング(比較チャート、売買代金)

はじめに

本サイトでは、ETF 売買代金 ランキングを基に、投資家が注目する上位30銘柄を徹底解説します 。人気の日経平均レバレッジ 1570から防衛・地銀などのテーマ型まで、分配金利回り 比較や信託報酬 低コスト銘柄の抽出が可能です 。資産形成に役立つおすすめ ETF 銘柄を厳選し、ファンド概要や連動指標を網羅 。最新の投資トレンドを把握し、効率的な資産運用をサポートします。

目次

おすすめETF

🇯🇵 日本のETF(Exchange Traded Fund:上場投資信託)とは?

ETFは、「Exchange Traded Fund」の略で、日本語では「上場投資信託」と呼ばれます。これは、投資信託の一種ですが、証券取引所に上場しているため、株式と同様に取引が可能な金融商品です。

ETFの多くは、日経平均株価やTOPIX(東証株価指数)などの特定の株価指数に連動することを目指して運用されています。そのため、1本のETFを購入するだけで、その指数を構成する多数の銘柄に分散投資するのと同じ効果が得られます。

✨ 日本のETFの主な特徴

- 株式と同様に取引可能(リアルタイム売買): 証券取引所の取引時間内であれば、株式と同じようにリアルタイムで、市場の価格(時価)を見て売買できます(指値注文、成行注文が可能)。

- 手軽な分散投資: 1つのETFを購入するだけで、数十〜数千の銘柄に分散投資したのと同等の効果が得られ、個別銘柄のリスクを軽減できます。

- 運用コスト(信託報酬)が比較的低い: 一般的な非上場の投資信託(特にアクティブ型)と比較して、信託報酬(運用管理費用)が低めに設定されている傾向があり、長期保有に適しています。

- 価格の透明性が高い: 株式と同様に、日中の取引時間中は価格がリアルタイムで変動しているため、値動きが把握しやすいです。また、多くのETFは連動する指数が明確です。

💰 信託報酬や利便性の位置づけ

ETFは「上場している投資信託」であるため、日本株(個別株)と投資信託(非上場)の、それぞれの良い点を合わせ持つような特性があります。

例えば、信託報酬は、一般的に「投資信託(非上場)」よりも低く、「日本株」よりもかかる、という間に位置します。同様に、売買の利便性は「日本株」と同等にリアルタイムで取引でき、取引が1日1回に限定される「投資信託(非上場)」より高いです。

📊 日本株、ETF、投資信託の比較表

以下に、日本株(個別株)、ETF、一般的な投資信託(非上場)の主な違いをまとめます。

| 項目 | 日本株(個別株) | ETF(上場投資信託) | 投資信託(非上場) |

|---|---|---|---|

| 上場 | 〇 (証券取引所) | 〇 (証券取引所) | × (非上場) |

| 投資対象 | 特定の1銘柄 | 複数の銘柄・資産(指数連動など) | 複数の銘柄・資産 |

| 分散投資 | × (基本的に不可) | 〇 (容易) | 〇 (容易) |

| 取引価格の決定 | リアルタイムの市場価格 | リアルタイムの市場価格 | 1日1回算出される基準価額 |

| 売買の自由度 | リアルタイム(取引時間内) | リアルタイム(取引時間内) | 1日1回のみ |

| 運用コスト (信託報酬) |

× (不要) | 〇 (比較的低コスト) | 〇 (かかる。商品により幅広い) |

| 分配金の 自動再投資 |

× (配当金は手動再投資) | × (手動再投資が必要) | 〇 (可能な商品が多い) |

⚠️ ETF(上場投資信託)の主なリスク

ETFは手軽に分散投資できる便利な金融商品ですが、元本が保証されているわけではなく、いくつかのリスクを伴います。以下に主なリスクをまとめます。

📉 運用に伴う基本的なリスク

-

価格変動リスク(マーケットリスク):

ETFの価格は、連動を目指す株価指数や商品価格などの変動により上下します。経済情勢、金利動向、企業業績、政治・社会情勢などの影響を受け、投資元本を割り込む可能性があります。

-

為替変動リスク:

海外の指数や資産に投資するETF(外国ETFや海外資産連動型ETF)は、為替レートの変動の影響を受けます。円高になると、円換算での資産価値が減少し、損失を被る可能性があります。

-

信用リスク:

ETFが投資する発行体(国や企業)の財務状況が悪化したり、倒産したりするリスクです。特に債券やREITに投資するETFで重要になります。

🔄 ETF特有のリスク

1. 流動性リスク(取引量に関わるリスク)

株式と同様に証券取引所に上場しているため、銘柄によっては流動性(取引の活発さ)が低い場合があります。

- 取引量が少ないETFでは、希望する価格で売買することが難しくなったり、売買が成立しなかったりする可能性があります。

- この結果、本来の資産価値(純資産価値:NAV)と市場価格が大きく乖離した価格で取引せざるを得なくなる場合があります。

2. 追跡誤差(トラッキングエラー)リスク

ETFは連動を目指す指標(ベンチマーク)の動きに完全に一致するわけではありません。ベンチマークと実際のETFの基準価額の乖離を追跡誤差(トラッキングエラー)と呼びます。

- 売買コスト、信託報酬(運用コスト)、配当金の処理時期のずれなどにより、誤差が発生します。

- 特に、複雑な戦略を用いるETFや、マイナーな市場に投資するETFでは、誤差が大きくなる可能性があります。

3. カウンターパーティ・リスク(現物投資ではない場合)

ETFの中には、現物の資産を直接保有せず、スワップ取引などのデリバティブ(金融派生商品)を利用して指数への連動を目指すものがあります(合成型ETF)。

- この場合、取引相手(カウンターパーティ)の信用力が低下したり、破綻したりすると、スワップ契約が履行されず、損失を被るリスクがあります。

個別のETFに投資する際は、そのETFの「投資信託説明書(交付目論見書)」や「ファンド情報」を確認し、どのような資産に投資し、どのようなリスクがあるかを十分に理解することが重要です。

ETF/ETN 売買代金上位30銘柄リスト

まずは、日本市場における主要なETF30銘柄の騰落率を比較します。指数の違いやレバレッジ有無による変動の大きさを確認しましょう。

上記チャートの通り、日経レバレッジなどは相場急騰時に強い反面、レンジ相場では減価のリスクがあります。

チャート下方のティッカーを押すと、線が消えたり表示されたりします。

1570:NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信

| 連動指標 | 日経平均レバレッジ・インデックス |

|---|---|

| 売買代金(千円) | 114,878,086 |

| 分配金利回り(%) | 0.00 |

| 信託報酬(%) | 0.800 |

| ファンド概要 | 日々の騰落率を日経平均株価の2倍とする投資成果を目指す。 |

1357:NEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信

| 連動指標 | 日経平均ダブルインバース・インデックス |

|---|---|

| 売買代金(千円) | 13,577,981 |

| 分配金利回り(%) | 0.00 |

| 信託報酬(%) | 0.800 |

| ファンド概要 | 日々の騰落率を日経平均株価のマイナス2倍とする投資成果を目指す。 |

1458:楽天ETF-日経レバレッジ指数連動型

| 連動指標 | 日経平均レバレッジ・インデックス |

|---|---|

| 売買代金(千円) | 10,438,608 |

| 分配金利回り(%) | 0.00 |

| 信託報酬(%) | 0.350 |

| ファンド概要 | 基準価額の変動率を対象指数の変動率に一致させることを目指す2倍レバレッジ型。 |

1579:日経平均ブル2倍上場投信

| 連動指標 | 日経平均レバレッジ・インデックス |

|---|---|

| 売買代金(千円) | 9,906,778 |

| 分配金利回り(%) | 0.00 |

| 信託報酬(%) | 0.750 |

| ファンド概要 | デリバティブ取引を利用し、日経平均株価の2倍の動きを目指す。 |

1540:純金上場信託(現物国内保管型)

| 連動指標 | 金地金1グラムの現在価値(理論価格) |

|---|---|

| 売買代金(千円) | 6,634,653 |

| 分配金利回り(%) | - |

| 信託報酬(%) | 0.490 |

| ファンド概要 | 国内で金現物を保管し、金価格に連動する投資成果を目指す。 |

1360:日経平均ベア2倍上場投信

| 連動指標 | 日経平均ダブルインバース・インデックス |

|---|---|

| 売買代金(千円) | 6,567,915 |

| 分配金利回り(%) | 0.00 |

| 信託報酬(%) | 0.750 |

| ファンド概要 | 日経平均株価のマイナス2倍の動きを目指すインバース型。 |

1321:NEXT FUNDS 日経225連動型上場投信

| 連動指標 | 日経225 |

|---|---|

| 売買代金(千円) | 6,256,208 |

| 分配金利回り(%) | 1.38 |

| 信託報酬(%) | 0.094 |

| ファンド概要 | 日経平均株価に採用されている225銘柄に投資し、連動を目指す。 |

1306:NEXT FUNDS TOPIX連動型上場投信

| 連動指標 | TOPIX |

|---|---|

| 売買代金(千円) | 5,622,907 |

| 分配金利回り(%) | 1.97 |

| 信託報酬(%) | 0.088 |

| ファンド概要 | 東証株価指数(配当込み)に高位に連動する投資成果を目指す。 |

2644:グローバルX 半導体関連-日本株式 ETF

| 連動指標 | FactSet Japan Semiconductor Index |

|---|---|

| 売買代金(千円) | 3,380,452 |

| 分配金利回り(%) | 0.91 |

| 信託報酬(%) | 0.590 |

| ファンド概要 | 日本の半導体関連銘柄に投資するETF。 |

1329:iシェアーズ・コア 日経225 ETF

| 連動指標 | 日経225 |

|---|---|

| 売買代金(千円) | 3,037,007 |

| 分配金利回り(%) | 0.87 |

| 信託報酬(%) | 0.045 |

| ファンド概要 | 日経平均トータルリターン・インデックスに連動する投資成果を目指す。 |

1568:TOPIXブル2倍上場投信

| 連動指標 | TOPIXレバレッジ(2倍)指数 |

|---|---|

| 売買代金(千円) | 2,944,723 |

| 分配金利回り(%) | 0.00 |

| 信託報酬(%) | 0.750 |

| ファンド概要 | TOPIXの2倍の動きを目指してデリバティブ取引を利用。 |

1542:純銀上場信託(現物国内保管型)

| 連動指標 | 銀地金100グラムの現在価値(理論価格) |

|---|---|

| 売買代金(千円) | 2,148,990 |

| 分配金利回り(%) | - |

| 信託報酬(%) | 0.590 |

| ファンド概要 | 銀の先物価格に基づき、現物銀に投資する商品投資信託。 |

1343:NEXT FUNDS 東証REIT指数連動型上場投信

| 連動指標 | 東証REIT指数 |

|---|---|

| 売買代金(千円) | 1,825,452 |

| 分配金利回り(%) | 4.14 |

| 信託報酬(%) | 0.155 |

| ファンド概要 | J-REIT市場全体に投資し、東証REIT指数に連動する成果を目指す。 |

2621:iシェアーズ 米国債20年超 ETF(為替ヘッジあり)

| 連動指標 | FTSE米国債20年超債券指数(円ヘッジ) |

|---|---|

| 売買代金(千円) | 1,371,028 |

| 分配金利回り(%) | 4.09 |

| 信託報酬(%) | 0.140 |

| ファンド概要 | 残存期間20年超の米国債に投資し、為替ヘッジを行う。 |

1655:iシェアーズ S&P 500 米国株 ETF

| 連動指標 | S&P500(円建て) |

|---|---|

| 売買代金(千円) | 1,249,338 |

| 分配金利回り(%) | 0.94 |

| 信託報酬(%) | 0.060 |

| ファンド概要 | 米国S&P500指数に高位に連動することを目指す。 |

1320:iFreeETF 日経225(年1回決算型)

| 連動指標 | 日経225 |

|---|---|

| 売買代金(千円) | 1,186,718 |

| 分配金利回り(%) | 1.36 |

| 信託報酬(%) | 0.120 |

| ファンド概要 | 日経平均トータルリターン・インデックスに採用されている株式に投資。 |

1398:SMDAM 東証REIT指数上場投信

| 連動指標 | 東証REIT指数 |

|---|---|

| 売買代金(千円) | 1,167,918 |

| 分配金利回り(%) | 4.17 |

| 信託報酬(%) | 0.220 |

| ファンド概要 | 東証REIT指数に採用されている不動産投資信託証券に投資。 |

1475:iシェアーズ・コア TOPIX ETF

| 連動指標 | TOPIX |

|---|---|

| 売買代金(千円) | 1,163,718 |

| 分配金利回り(%) | 1.99 |

| 信託報酬(%) | 0.045 |

| ファンド概要 | TOPIX(配当込み)に採用されている株式に投資。 |

1615:NEXT FUNDS 東証銀行業株価指数連動型上場投信

| 連動指標 | 銀行業株価指数 |

|---|---|

| 売買代金(千円) | 1,158,179 |

| 分配金利回り(%) | 3.83 |

| 信託報酬(%) | 0.190 |

| ファンド概要 | 東証銀行業株価指数(配当込み)に連動する成果を目指す。 |

2036:NEXT NOTES 金先物 ダブル・ブル ETN

| 連動指標 | 日経・東商取金レバレッジ指数 |

|---|---|

| 売買代金(千円) | 1,057,596 |

| 分配金利回り(%) | - |

| 信託報酬(%) | - |

| ファンド概要 | 金先物価格の2倍の動きを目指すETN。証券会社が支払い能力に基づき発行。 |

1488:iFreeETF 東証REIT指数

| 連動指標 | 東証REIT指数 |

|---|---|

| 売買代金(千円) | 1,017,669 |

| 分配金利回り(%) | 4.20 |

| 信託報酬(%) | 0.155 |

| ファンド概要 | 「東証REIT指数(配当込み)」の変動率に一致させることを目的としたETF。 |

316A:iFreeETF FANG+

| 連動指標 | NYSE FANG+指数 |

|---|---|

| 売買代金(千円) | 1,014,217 |

| 分配金利回り(%) | 0.00 |

| 信託報酬(%) | 0.550 |

| ファンド概要 | 米国のテック大手(FANG+等)に投資するETF。 |

2624:iFreeETF 日経225(年4回決算型)

| 連動指標 | 日経225 |

|---|---|

| 売買代金(千円) | 999,748 |

| 分配金利回り(%) | 1.28 |

| 信託報酬(%) | 0.120 |

| ファンド概要 | 日経平均トータルリターン・インデックスに連動。年4回の分配を目指す。 |

314A:iシェアーズ ゴールド ETF

| 連動指標 | LBMA金価格(円換算ベース) |

|---|---|

| 売買代金(千円) | 965,507 |

| 分配金利回り(%) | 0.00 |

| 信託報酬(%) | 0.200 |

| ファンド概要 | 金現物市場を代表する指標に連動する有価証券を主要投資対象とする。 |

1489:NEXT FUNDS 日経平均高配当株50指数連動型上場投信

| 連動指標 | 日経平均高配当株50指数 |

|---|---|

| 売買代金(千円) | 873,150 |

| 分配金利回り(%) | 3.23 |

| 信託報酬(%) | 0.280 |

| ファンド概要 | 日経平均のうち、予想配当利回りが高い50銘柄に投資。 |

1365:iFreeETF 日経平均レバレッジ・インデックス

| 連動指標 | 日経平均レバレッジ・インデックス |

|---|---|

| 売買代金(千円) | 838,291 |

| 分配金利回り(%) | 0.00 |

| 信託報酬(%) | 0.750 |

| ファンド概要 | 純資産総額の2倍程度になるよう調整を行うレバレッジ型。 |

1459:楽天ETF-日経ダブルインバース指数連動型

| 連動指標 | 日経平均ダブルインバース・インデックス |

|---|---|

| 売買代金(千円) | 767,612 |

| 分配金利回り(%) | 0.00 |

| 信託報酬(%) | 0.350 |

| ファンド概要 | 日経平均のマイナス2倍の動きを目指す。株価指数先物を活用。 |

1358:上場インデックスファンド日経レバレッジ指数

| 連動指標 | 日経平均レバレッジ・インデックス |

|---|---|

| 売買代金(千円) | 670,769 |

| 分配金利回り(%) | 0.27 |

| 信託報酬(%) | 0.550 |

| ファンド概要 | 日経平均レバレッジ・インデックスに日々連動する投資成果を目指す。 |

1330:上場インデックスファンド225

| 連動指標 | 日経225 |

|---|---|

| 売買代金(千円) | 664,208 |

| 分配金利回り(%) | 1.36 |

| 信託報酬(%) | 0.140 |

| ファンド概要 | 日経平均株価の動きに連動するよう構成銘柄に分散投資を行う。 |

1326:SPDRゴールド・シェア

| 連動指標 | 金地金価格 |

|---|---|

| 売買代金(千円) | 649,037 |

| 分配金利回り(%) | - |

| 信託報酬(%) | - |

| ファンド概要 | ロンドン金値決めに連動する成果を目指す世界的な金ETF。 |

おすすめETF 10選

売買代金が多く流動性が高い銘柄の中から、長期資産形成やリスクヘッジに使いやすいものを抜粋しました。

1306:NEXT FUNDS TOPIX連動型上場投信

| 連動指標 | 東証株価指数(TOPIX) |

|---|---|

| 信託報酬(%) | 0.088 |

| 分配金利回り(%) | 1.97 |

国内株式市場全体に分散投資する際の定番銘柄です。日経平均が225社に限定されるのに対し、TOPIXは東証上場銘柄を幅広く網羅しているため、日本経済全体の成長を享受するのに適しています。信託報酬も非常に低く、長期保有に向いています。

2558:MAXIS米国株式(S&P500)上場投信

| 連動指標 | S&P500指数 |

|---|---|

| 信託報酬(%) | 0.060 |

| 分配金利回り(%) | 0.84 |

米国を代表する500社の株価指数であるS&P500に連動します。信託報酬が0.060%と上位銘柄の中でも極めて低コストなのが魅力です。日本の証券口座で米国経済の成長を手軽に、かつ安価に取り入れたい方に最適です。

1655:iシェアーズ S&P 500 米国株 ETF

| 連動指標 | S&P 500 |

|---|---|

| 信託報酬(%) | 0.060 |

| 分配金利回り(%) | 0.94 |

2558と同様にS&P500に連動しますが、運用会社の違いによる選択肢となります。1口あたりの価格が手頃で少額から投資しやすいのがメリットです。米国株指数への投資は資産形成の「コア」として推奨されます。

1321:NEXT FUNDS 日経225連動型上場投信

| 連動指標 | 日経平均株価(日経225) |

|---|---|

| 信託報酬(%) | 0.094 |

| 分配金利回り(%) | 1.38 |

日本で最も有名な指標「日経平均」に連動します。売買代金が非常に多く流動性が高いため、いつでも希望の価格で売買しやすいのが特徴です。日本の主要企業への投資を始めたい初心者の第一歩に適しています。

2559:MAXIS全世界株式(オール・カントリー)上場投信

| 連動指標 | MSCI All Country World Index |

|---|---|

| 信託報酬(%) | 0.078 |

| 分配金利回り(%) | 1.25 |

これ一本で日本、先進国、新興国を含む全世界の株式に分散投資ができます。地域配分の調整を自分で行う手間が省けるため、長期の「ほったらかし投資」に最も適した選択肢の一つです。

1540:純金上場信託(現物国内保管型)

| 連動指標 | 金価格 |

|---|---|

| 信託報酬(%) | 0.490 |

株式とは異なる値動きをする「金(ゴールド)」に投資するETFです。インフレ対策や、地政学リスク発生時の「安全資産」としての役割が期待できます。ポートフォリオに数%組み入れることで、資産全体の変動を抑える効果があります。

1343:NEXT FUNDS 東証REIT指数連動型上場投信

| 連動指標 | 東証REIT指数 |

|---|---|

| 信託報酬(%) | 0.155 |

| 分配金利回り(%) | 4.14 |

不動産投資信託(REIT)の市場全体に投資します。4%を超える高い分配金利回りが魅力です。株式以外からの配当収入を得たい、いわゆるインカムゲイン重視の投資家におすすめです。

1489:NEXT FUNDS 日経平均高配当株50指数連動型上場投信

| 連動指標 | 日経平均高配当株50指数 |

|---|---|

| 信託報酬(%) | 0.280 |

| 分配金利回り(%) | 3.23 |

日経平均株価の中から、特に配当利回りが高い50銘柄を選別して投資します。日本株で配当を重視した投資をしたい場合に、個別銘柄を自分で選ぶリスクを避けて手軽に投資できるため人気が高い銘柄です。

2621:iシェアーズ 米国債20年超 ETF(為替ヘッジあり)

| 連動指標 | 米国債20年超 |

|---|---|

| 信託報酬(%) | 0.140 |

| 分配金利回り(%) | 4.09 |

米国の長期国債に投資します。「為替ヘッジあり」のため、円高・ドル安による損失を抑えつつ、高い金利収入を期待できます。金利低下局面では債券価格の上昇(値上がり益)も狙えるため、株式のヘッジ手段として有効です。

1570:NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信

| 連動指標 | 日経平均レバレッジ・インデックス |

|---|---|

| 信託報酬(%) | 0.800 |

日経平均の2倍の動きをする短期売買向けのETFです。長期保有には向きませんが、相場の上昇局面で一気に利益を狙いたい時に売買代金が圧倒的に多いため、非常に使い勝手の良いツールとなります。

2036:NEXT NOTES 金先物 ダブル・ブル ETN

| 連動指標 | 日経・JPX金レバレッジ指数 |

|---|---|

| 信託報酬(%) | 0.43(管理費などを含む実質的な負担) |

2869:iFreeETF ナスダック100レバレッジ

| 連動指標 | NASDAQ100レバレッジ指数 |

|---|---|

| 信託報酬(%) | 0.825 |

市場テーマを捉える注目のETF銘柄 5選

防衛テックや半導体、PBR改善といった特定のテーマを狙う戦略です。市場平均を上回るリターン(アルファ)を目指す際に活用します。

これらアクティブETFは、投資のアクセントとして数%程度ポートフォリオに組み入れるのが効果的です。

466A:グローバルX 防衛テック ETF

| 連動指標 | Global X Defense Tech Index(円換算ベース) |

|---|---|

| 信託報酬(%) | 0.025 |

世界的な地政学リスクの高まりを受け、注目が集まっている「防衛(ディフェンス)」セクターに特化したETFです。防衛テックマザーファンドを通じて、最新の軍事技術や安全保障関連企業に投資します。米国籍のETFを活用した低コストな運用も魅力です。

395A:業界改革厳選ETF地銀

| 連動指標 | アクティブETF(指標なし) |

|---|---|

| 信託報酬(%) | 0.900 |

日本の地方銀行セクターの変革に着目した「アクティブ型」のETFです。利益水準や開示情報、流動性などを独自の観点で分析し、銘柄を選定します。国内の金利上昇局面において、地方銀行の収益改善を期待する戦略に有効です。

2080:PBR1倍割れ解消推進ETF

| 連動指標 | アクティブETF(指標なし) |

|---|---|

| 信託報酬(%) | 0.900 |

東証が要請する「PBR1倍割れ」の改善を目指す企業にフォーカスしたアクティブETFです。株主還元や資本効率の改善が見込まれる銘柄を独自の調査で選別します。日本株のバリュエーション見直しを狙った中長期投資に適しています。

200A:NEXT FUNDS 日経半導体株指数連動型上場投信

| 連動指標 | 日経半導体株指数(トータルリターン) |

|---|---|

| 信託報酬(%) | 0.150 |

日本の半導体産業をリードする主力株に特化した指数に連動します。成長著しいパワー半導体や製造装置メーカーを網羅しており、日経225やTOPIX以上のリターンを狙いたい半導体ブームに合わせた投資が可能です。

2244:グローバルX US テック・トップ20 ETF

| 連動指標 | FactSet US Tech Top 20 Index(円換算) |

|---|---|

| 信託報酬(%) | 0.375 |

米国市場の上場銘柄のうち、テクノロジー関連の時価総額上位20社に集中投資します。効率化のため株価指数先物やETFも活用し、GAFAMをはじめとする米国のハイテク成長株を一つのパッケージで保有できる、シンプルかつ強力なETFです。

本当に使えるETF

使えるETF徹底比較リスト

注:信託報酬・組入銘柄・運用方針等は発行体の月次レポートや目論見書で随時更新されます。為替ヘッジや日次レバレッジの仕様は商品ごとに異なりますので、実取引前に一次情報の確認を推奨します。

1) グロース・米国テック系

2244 グローバルX US テック・トップ20 ETF(ヘッジ:なし)

- ジャンル

- 米国大型テック20銘柄へ厳選投資するテーマ型ETF(円換算・無ヘッジ)

- 信託報酬

- 年 0.4125%(税込)

- 運用方針

- FactSetや運用会社が定めるUS Tech Top 20指数との連動を目指す。定期的に銘柄入替あり。

- 組入上位(例)

- Apple、Microsoft、NVIDIA、Alphabet、Amazon、Meta、Broadcom、Adobe、Salesforce、AMD 等(最新は月次レポート参照)

- 買いのタイミングの目安

- 長期金利が低下し、AI投資やテック決算が好調な局面で追い風。決算前は分割エントリー推奨。

316A iFreeETF FANG+(ヘッジ:なし)

- ジャンル

- 米メガテック中心のFANG+指数に連動するETF(円換算・無ヘッジ)

- 信託報酬

- 年 0.605%(税込)

- 運用方針

- NYSE FANG+指数(配当込み)連動を目指す。構成は10社前後と高集中。

- 組入上位(指数構成)

- Apple、Microsoft、Alphabet、Amazon、Meta、NVIDIA、Tesla、Netflix、Broadcom 等(指数の入替で変動)

- 買いのタイミングの目安

- 生成AIや好決算で大型テックが上昇する局面に向く。ボラティリティが高いため分割買いが無難。

2243 グローバルX 半導体 ETF(ヘッジ:なし)

- ジャンル

- 半導体・設備投資関連のテーマ型ETF(円換算・無ヘッジ)

- 信託報酬

- 年 0.3905%(税込)

- 運用方針

- ICE等の半導体指標に類する指数連動。AI・データセンター需要やメモリ市況がドライバー。

- 組入上位(例)

- NVIDIA、Broadcom、ASML、TSMC(ADR含む)、AMD 等(最新は月次参照)

- 買いのタイミングの目安

- 半導体サイクルの回復局面(受注改善、設備投資上方修正)で有利。決算・ガイダンスには注意。

2) レバレッジ / インバース(米株・ETN含む)

2869 iFreeETF NASDAQ100レバレッジ(ヘッジ:あり)

- ジャンル

- NASDAQ100の日次騰落率×約+2倍を目指すレバレッジETF(円ヘッジあり)

- 信託報酬

- 年 0.99%(税込)

- 運用方針

- 先物・スワップ等を用い日次の2倍連動を目指す。複利効果により長期保有での成績乖離に注意。

- 組入イメージ

- 主要ポジションはNASDAQ先物や短期金利商品。個別株の組入表示は限定的。

- 買いのタイミングの目安

- 短期トレード向け。米雇用統計やFOMC後のナスダック上昇見込み局面で活用。長期保有は非推奨。

2870 iFreeETF NASDAQ100ダブルインバース(ヘッジ:あり)

- ジャンル

- NASDAQ100の日次騰落率×約-2倍を目指すベア型ETF(円ヘッジあり)

- 信託報酬

- 年 0.99%(税込)

- 運用方針

- 日々の-2倍連動を目指すため短期ヘッジやイベント前後のポジション調整に向く。

- 組入イメージ

- NASDAQ先物ショート等中心。

- 買いのタイミングの目安

- 短期下落局面のヘッジや利上げ懸念時の防御策。長期保有はリスクが高い。

2040 NEXT NOTES NYダウ・ダブル・ブル・ドルヘッジ ETN(ヘッジ:あり)

- ジャンル

- NYダウの日次騰落率×約+2倍を目指すETN(ドルヘッジあり)

- 信託報酬

- ETNのため信託報酬は設定されず、発行体コストや信用リスクに留意。

- 運用方針

- 日次2倍の指数連動を目指す。発行体(ETN)ゆえのクレジットリスクあり。

- 組入イメージ

- 連動債・先物ポジション等で構成されるため個別株リストは無し。

- 買いのタイミングの目安

- 景気指標が良好でダウが上昇すると見込める短期イベント向け。

3) インド・中国

1678 NEXT FUNDS インド株式指数・Nifty 50 連動型上場投信(ヘッジ:なし)

- ジャンル

- インド大型株(Nifty 50)連動のパッシブETF(円換算・無ヘッジ)

- 信託報酬

- 年 約0.20% 程度(目安)

- 運用方針

- Nifty 50指数との連動を目指す。構成銘柄入替は指数規則に準拠。

- 組入上位(例)

- HDFC Bank、Reliance Industries、Infosys、TCS、ICICI 等(最新は目論見書/月次参照)

- 買いのタイミングの目安

- インド国内の政策支援や金利低下、内需拡大が確認できる局面で押し目買いを検討。

188A グローバルX インド・トップ10+ ETF(ヘッジ:なし)

- ジャンル

- インドの主要10銘柄を中心に厳選投資するテーマ型ETF(無ヘッジ)

- 信託報酬

- 年 約0.495%(目安)

- 運用方針

- インド上位銘柄をコアとした指数連動。定期的なリバランスあり。

- 組入上位(例)

- Reliance、HDFC Bank、TCS、Infosys、ICICI Bank 等(最新は月次参照)

- 買いのタイミングの目安

- 選挙・政策・原油価格の動向を確認しつつ、分割買いで押し目を拾う戦略が安全。

404A グローバルX チャイナテック・トップ10 ETF(ヘッジ:なし)

- ジャンル

- 中国の主要テック銘柄トップ10へ集中投資するテーマ型ETF(無ヘッジ)

- 信託報酬

- 年 約0.582%(目安)

- 運用方針

- チャイナテック上位10社に選別して投資。規制ニュースで急変動しやすい。

- 組入上位(例)

- Tencent、Alibaba、Meituan、PDD、BYD 等(四半期リバランスで変動)

- 買いのタイミングの目安

- 中国の規制緩和・景気刺激が見えてきた局面で押し目買い。ただしニュースヘッドラインに敏感。

2628 iFreeETF 中国科創板50(STAR50)(ヘッジ:なし)

- ジャンル

- 上海科創板(STAR)上位50企業に連動するETF(無ヘッジ)

- 信託報酬

- 年 約0.407%(税込:目安)

- 運用方針

- STAR市場のテック・成長銘柄中心の指数連動。国内政策・人民元動向に影響を受けやすい。

- 組入上位(例)

- 科創板の代表的な半導体・AI・バイオ関連企業(最新は月次参照)

- 買いのタイミングの目安

- 中国の産業政策(半導体・EV等)や人民元安定が確認できる局面で分割買いを検討。

4) コモディティ系

1540 純金上場信託(現物国内保管型)(通貨:円)

- ジャンル

- 現物金価格に連動する国内保管型の上場信託(円建て)

- 信託報酬

- 年 0.44%(税込)

- 運用方針

- 金現物を裏付けとする。地政学リスクや実質金利の低下で買われやすい。

- 組入

- 現物金(国内保管)

- 買いのタイミングの目安

- 実質金利低下・ドル安・地政学ショック時に押し目買い。長期の分散目的で定期積立も有効。

2036 NEXT NOTES 金先物 ダブル・ブル ETN(ヘッジ:なし)

- ジャンル

- NY金先物の日次騰落率×約+2倍を目指すETN(無ヘッジ)

- 信託報酬

- ETNのため信託報酬は設定無し(発行体コストが価格に内包)

- 運用方針

- 金先物を用いた日次2倍連動。短期トレード向けでボラティリティが非常に高い。

- 組入

- 金先物ポジション等

- 買いのタイミングの目安

- 利下げ観測や地政学リスクの高まりで短期リバウンド狙い。長期保有はリスク大。

2038 NEXT NOTES ドバイ原油先物 ダブル・ブル ETN

- ジャンル

- ドバイ原油先物の日次騰落率×約+2倍を目指すETN

- 信託報酬

- ETNのため信託報酬は設定無し(発行体コストが価格に内包)

- 運用方針

- 原油先物を用いた日次2倍連動。中東情勢・OPEC+・需給指標で大きく変動。

- 組入

- 原油先物ポジション等

- 買いのタイミングの目安

- OPEC+の減産や在庫減少、地政学リスクでの需給タイト化局面で短期狙い。

5) 日本株インデックス / セクター

1570 NEXT FUNDS 日経平均レバレッジ・インデックス連動型上場投信

- ジャンル

- 日経平均の日次騰落率×約+2倍を目指すレバレッジETF

- 信託報酬

- 年 約0.77%(目安)

- 運用方針

- 先物等を用い日次2倍連動を目指す。長期保有は減価リスクに注意。

- 買いのタイミングの目安

- イベントドリブンの短期トレードに限定。寄り・引けの板の厚さに注意。

1357 NEXT FUNDS 日経平均ダブルインバース・インデックス連動型上場投信

- ジャンル

- 日経平均の日次騰落率×約-2倍を目指すベア型ETF

- 信託報酬

- 年 約0.77%(目安)

- 運用方針

- 先物等を用い日次の-2倍連動を目指す。長期保有は非推奨。

- 買いのタイミングの目安

- 下落局面の短期ヘッジやイベント前の防衛策として利用。

1615 NEXT FUNDS 東証銀行業株価指数連動型上場投信

- ジャンル

- 東証の銀行セクターに連動するセクターETF

- 信託報酬

- 年 約0.30%(目安)

- 運用方針

- 銀行株を中心とした指数連動。長期金利・貸出増加・日銀政策の影響を受けやすい。

- 組入上位(例)

- 三菱UFJ、三井住友、みずほ等(最新はPCF参照)

- 買いのタイミングの目安

- 長期金利上昇や日銀の金融政策変更が鮮明になった局面で重点的に検討。

1629 NEXT FUNDS 商社・卸売(TOPIX-17)上場投信

- ジャンル

- 総合商社を中心に構成されるセクターETF

- 信託報酬

- 年 約0.30%(目安)

- 運用方針

- 商社・卸売関連のTOPIX-17指数連動。資源価格や円安が収益に直結する。

- 組入上位(例)

- 三菱商事、伊藤忠、丸紅、住友商事 等(最新はPCF参照)

- 買いのタイミングの目安

- 資源高・円安・投資先企業の業績改善がみられる局面に有利。

1627 NEXT FUNDS 電力・ガス(TOPIX-17)上場投信

- ジャンル

- 電力・ガスセクターに連動するETF

- 信託報酬

- 年 約0.30%(目安)

- 運用方針

- 電力・ガス事業者中心の指数連動。燃料費や規制、料金改定が影響を与える。

- 組入上位(例)

- 東京電力HD、関西電力、中部電力、東京ガス 等(最新はPCF参照)

- 買いのタイミングの目安

- 燃料価格低下や料金改定承認など、業績改善材料が出たタイミングが好ましい。

1630 NEXT FUNDS 小売(TOPIX-17)上場投信

- ジャンル

- 小売セクターに連動するETF

- 信託報酬

- 年 約0.30%(目安)

- 運用方針

- 個人消費やインバウンド回復を受けやすい銘柄群を指数化して連動を目指す。

- 組入上位(例)

- セブン&アイ・ファーストリテ、PPIH 等(最新はPCF参照)

- 買いのタイミングの目安

- 消費指標の改善やインバウンド回復が確認できる局面で押し目買い。

補足:日次レバレッジ/インバース商品は長期保有で成績乖離が起きやすいため、原則短期・戦術的に利用することを強く推奨します。具体的な買いタイミングや配分案が必要であれば、投資目的と許容損失を教えてください。

概要と魅力

日本のETF(上場投資信託)を初心者にも分かりやすく短くまとめた導入ページです。投資の基本と、東証で取引される日本ETFの特徴を整理しています。

ETFとは何か(簡潔な説明)

ETF(Exchange Traded Fund、上場投資信託)は、複数銘柄や資産(株式・債券・コモディティ等)を1つにまとめ、特定の指数(インデックス)に連動することを目指す投資商品です。証券取引所に上場しているため、取引所の取引時間中は株式と同様にリアルタイムで売買できます。

(例:成行・指値での売買、リアルタイム価格表示、分散効果)

日本市場(東証)に上場しているETFの特徴

- 上場・流動性:東証に上場し、取引時間内で売買可能。出来高が大きい銘柄は流動性が高く、スムーズに取引できる。

- 通貨と決済:国内投資家は通常円で売買・決済。海外資産に連動するETFは為替変動の影響を受ける。

- 種類の多様性:国内株・海外株・債券・金などのコモディティ、テーマ型、レバレッジ/インバース型など幅広い商品群が存在する。

- コスト構造:信託報酬(運用管理費用)は商品ごとに異なる。パッシブ型は低コストなものが多いが、テーマ型やレバレッジ型は高め。

- 透明性:組入銘柄や構成比率が定期開示されるため、保有状況の把握が比較的容易。

メリット・デメリット(投資信託との違い、コスト、流動性など)

メリット

- 売買の柔軟性:取引時間中に即時売買可能で短期対応しやすい。

- 低コスト:パッシブ運用ETFは同等のアクティブファンドより信託報酬が低いことが多い。

- 分散投資:1本で多数銘柄に分散でき、個別株リスクを軽減。

- 透明性:組入銘柄や価格が公開され、保有状況を把握しやすい。

デメリット

- 流動性リスク:出来高の少ないETFは売買が成立しにくく、スプレッドが広がることがある。

- トラッキング誤差:手数料や運用差異により指数との乖離が発生する場合がある。

- 為替リスク:海外資産連動ETFは為替変動の影響を受ける(ヘッジの有無に注意)。

- 複雑商品リスク:レバレッジ・インバース型は変動が激しく、長期保有に不向き。

- 分配金の取り扱い:分配方針により課税や再投資効果が変わる。

主要な指数との連動例(TOPIX、日経225、S&P500など)

ETFは代表的な指数に連動する商品が多く、目的に応じて指数を選ぶことで狙う投資効果が変わります。

| TOPIX(東証株価指数) | 東証1部上場全銘柄をカバーする代表的な国内市場指数。市場全体の動きを反映したい場合に向く。 |

|---|---|

| 日経225 | 日本を代表する225銘柄で構成。大型株に偏るため、代表株寄りの動きを取り込みたい場合に選ばれる。 |

| S&P500(米国) | 米国の主要大型株500社で構成。米国市場の成長取り込みやグローバル分散の目的で人気。 |

| NASDAQ-100 | 主にテクノロジー・成長株中心の指数。成長セクターへの高エクスポージャーを狙う際に使われる。 |

| その他(JPX日経400、MSCI等) | セクター/地域/投資スタイル別の指数も豊富。目的に合わせて細かく選べる。 |

※同じ指数連動でも運用会社・組成方法・信託報酬・流動性に差があるため、購入前に目論見書・実績・信託報酬を確認してください。

カテゴリー別ETF一覧

以下は、日本市場(東証)で取引可能なETFをカテゴリー別に整理した一覧です。ランキングや比較表形式で確認できるため、投資目的やリスク許容度に応じた銘柄選びに役立ちます。

国内株式型

| カテゴリ | 主な指数 | 代表的なETF例 |

|---|---|---|

| 日経225連動型 | 日経平均株価 | 日経225連動型上場投信(1321)、NEXT FUNDS 日経225連動型(1320) |

| TOPIX連動型 | 東証株価指数 | TOPIX連動型上場投信(1306)、MAXIS TOPIX上場投信(1348) |

| グロース・バリュー指数連動型 | JPX日経中小型、グロース250、バリュー指数 | MAXIS JPX日経中小型株指数(1492)など |

海外株式型

| カテゴリ | 主な指数 | 代表的なETF例 |

|---|---|---|

| 米国株 | S&P500、NASDAQ-100、ダウ工業株30種 | iシェアーズ S&P500 ETF(1655)、NEXT FUNDS NASDAQ-100連動型(1545) |

| 新興国株式 | MSCIエマージング・マーケット | 上場インデックスファンド新興国株式(1681) |

| 全世界株式 | MSCI ACWI | 楽天ETF-全世界株式(1659) |

債券型

| カテゴリ | 主な指数 | 代表的なETF例 |

|---|---|---|

| 国内債券 | 日本国債指数 | 上場インデックスファンド日本国債(2510) |

| 海外債券 | 米国国債、新興国債券指数 | iシェアーズ 米国国債7-10年 ETF(2621)、新興国債券インデックス(2519) |

コモディティ型

| カテゴリ | 対象資産 | 代表的なETF例 |

|---|---|---|

| 金 | 金価格 | 純金上場信託(1540) |

| 銀 | 銀価格 | 純銀上場信託(1542) |

| 原油 | WTI原油先物価格 | WTI原油価格連動型(1699) |

| 商品インデックス | 総合商品価格指数 | 東証REIT指数連動型(1343)など |

テーマ型

| テーマ | 内容 | 代表的なETF例 |

|---|---|---|

| ESG | 環境・社会・ガバナンスに配慮した企業 | MAXIS ESG日本株上場投信(2566) |

| AI・テクノロジー | AI、IoT、半導体などの成長分野 | グローバルX AIビジネスETF(2563) |

| インフラ | インフラ関連事業やREIT | インフラ関連ETF(なし、海外ETF利用が多い) |

| 配当重視 | 高配当株を組み入れた指数 | iシェアーズ配当株ETF(1478) |

レバレッジ・インバース型

| タイプ | 特徴 | 代表的なETF例 |

|---|---|---|

| レバレッジ2倍・3倍 | 対象指数の2倍〜3倍の値動きを目指す | 日経レバレッジETF(1570)、NASDAQ-100トリプル(2568) |

| インバース(ベア) | 対象指数と逆方向に動く(下落時に利益を狙う) | 日経インバースETF(1571)、S&P500ベア(2049) |

ETF比較表

主要ETFの基本情報を比較できる表です。コストや流動性、分配金などを確認しながら、自分に合ったETFを選びましょう。

| 銘柄名 | 信託報酬(年率) | 取引単位 | 純資産総額 | 分配金利回り | 出来高・流動性 | 上場日 |

|---|---|---|---|---|---|---|

| 日経225連動型上場投信(1321) | 0.154%程度 | 1口 | 約7,000億円 | 1.5% | 非常に高い | 2001/07/13 |

| TOPIX連動型上場投信(1306) | 0.11%程度 | 10口 | 約10,000億円 | 1.6% | 非常に高い | 2001/07/13 |

| iシェアーズ S&P500 ETF(1655) | 0.083%程度 | 1口 | 約6,500億円 | 1.4% | 高い | 2017/09/29 |

| 純金上場信託(1540) | 0.44%程度 | 1口 | 約3,000億円 | なし | 高い | 2010/06/30 |

| 日経レバレッジETF(1570) | 0.77%程度 | 10口 | 約4,000億円 | なし | 非常に高い | 2010/02/16 |

ETFランキング・おすすめ

各視点から選んだおすすめETFランキングです。投資目的に合わせて参考にしてください。

信託報酬の安いETFランキング(上位10銘柄)

- iシェアーズ S&P500 ETF(1655) - 0.083%

- MAXIS 全世界株式(オール・カントリー)上場投信(2559) - 0.085%

- iFreeETF TOPIX(2624) - 0.088%

- 楽天・全米株式インデックス・ファンド(楽天VTI)(2517) - 0.10%

- NEXT FUNDS 日経平均株価連動型(1320) - 0.11%

- MAXIS JPX日経400上場投信(1591) - 0.12%

- iシェアーズ MSCIジャパンETF(EWJ)(1329) - 0.12%

- 野村日本株高配当70 ETF(1577) - 0.12%

- TOPIX連動型上場投信(1306) - 0.11%

- ダイワ上場投信-東証REIT指数(1345) - 0.12%

流動性の高いETFランキング(上位10銘柄)

- 日経225連動型上場投信(1321)

- TOPIX連動型上場投信(1306)

- 日経レバレッジETF(1570)

- iシェアーズ S&P500 ETF(1655)

- NEXT FUNDS NASDAQ-100連動型(1545)

- 純金上場信託(1540)

- 上場インデックスファンド新興国株式(1681)

- MAXIS 全世界株式(2559)

- 楽天・全米株式インデックス・ファンド(2517)

- ダイワ上場投信-東証REIT指数(1345)

高配当ETFランキング(上位10銘柄)

- 上場インデックスファンド日本高配当(1698) - 約3.5%

- iシェアーズ 米国高配当株 ETF(1589) - 約3.0%

- NEXT FUNDS 野村日本株高配当70(1577) - 約2.8%

- ダイワ上場投信-東証REIT指数(1345) - 約3.2%

- MAXIS 高配当株日本株(2567) - 約3.1%

- 野村日本株配当貴族ETF(1478) - 約2.9%

- iシェアーズ Jリート ETF(1476) - 約3.0%

- 上場インデックスファンド海外高配当(2517) - 約3.0%

- 楽天・米国高配当株式ETF(2518) - 約2.7%

- NEXT FUNDS 東証高配当株50(1697) - 約3.0%

値上がり率ランキング

過去3ヶ月(上位10銘柄)

- NEXT FUNDS NASDAQ-100連動型(1545)

- iFreeETF NASDAQ100(2568)

- 日経レバレッジETF(1570)

- iシェアーズ S&P500 ETF(1655)

- 楽天・全米株式インデックス・ファンド(2517)

- MAXIS 全世界株式(2559)

- 純金上場信託(1540)

- 上場インデックスファンド新興国株式(1681)

- ダイワ上場投信-東証REIT指数(1345)

- 日経225連動型上場投信(1321)

過去1年(上位10銘柄)

- iFreeETF NASDAQ100(2568)

- NEXT FUNDS NASDAQ-100連動型(1545)

- iシェアーズ S&P500 ETF(1655)

- 楽天・全米株式インデックス・ファンド(2517)

- MAXIS 全世界株式(2559)

- 日経レバレッジETF(1570)

- 上場インデックスファンド新興国株式(1681)

- 純金上場信託(1540)

- 日経225連動型上場投信(1321)

- ダイワ上場投信-東証REIT指数(1345)

ETF投資戦略例

投資目的やリスク許容度に応じて選べるETFの活用例です。長期・短期・配当重視など、スタイルに合わせた戦略を紹介します。

長期積立向けETFポートフォリオ例

- 国内株式:TOPIX連動型上場投信(1306) 50%

- 米国株式:iシェアーズ S&P500 ETF(1655) 30%

- 新興国株式:NEXT FUNDS 新興国株式(2519) 10%

- 債券:国内債券ETF(2510) 10%

→ 低コストで幅広く分散し、時間を味方につけて資産形成を目指す。

短期売買向けETF(レバレッジ・インバース活用)

- 日経レバレッジETF(1570) - 上昇局面で短期売買

- 日経インバースETF(1571) - 下落局面で短期売買

- NASDAQ100 3倍ブル(国内外の類似商品) - 強い上昇トレンドで活用

→ 相場の方向性を見極めて短期的な値幅を狙う。リスク管理が必須。

分配金重視の配当生活戦略

- 上場インデックスファンド日本高配当(1698)

- NEXT FUNDS 野村日本株高配当70(1577)

- iシェアーズ 米国高配当株 ETF(1589)

→ 分配金を生活費や再投資に充てる。株価変動リスクよりも安定的収入を重視。

リスク分散型ポートフォリオ例

- 国内株式:TOPIX連動型上場投信(1306) 30%

- 海外株式:iシェアーズ S&P500 ETF(1655) 30%

- 新興国株式:NEXT FUNDS 新興国株式(2519) 10%

- 債券:国内債券ETF(2510) 20%

- コモディティ:純金上場信託(1540) 10%

→ 株式・債券・コモディティを組み合わせ、市場環境に左右されにくい安定運用を目指す。

ETFの買い方ガイド

ETFを購入するためのステップとポイントを解説します。初心者でも迷わず取引を始められるよう、口座開設から売却までの流れをまとめました。

証券口座の選び方

- SBI証券 - 取扱商品数が多く、米国ETFの取引手数料も安い

- 楽天証券 - 楽天ポイントで投資可能、取引ツールが充実

- 松井証券・マネックス証券 - 低コスト&初心者向けサポートあり

→ 取扱商品、手数料、ツールの使いやすさを比較して選ぶ。

注文方法

- 成行注文 - 現在の市場価格で即時売買(スピード重視)

- 指値注文 - 希望価格で売買(価格重視)

- 逆指値注文 - 損切りや利確ラインを自動設定(リスク管理)

→ 初心者は指値注文で価格をコントロールしながら売買するのが安心。

売却時の注意点

- 税金 - 譲渡益は20.315%の申告分離課税。特定口座(源泉徴収あり)なら自動で納税。

- 為替リスク - 外国株式型ETFでは円高・円安がリターンに影響。

- 分配金課税 - 国内外ETFの分配金にも課税あり(外国税控除の適用可)。

→ 税制や為替の影響も含めたトータルリターンを意識して売却判断する。

最新ニュース・市況情報

日本株式市場やETFに関する最新の情報を掲載しています。投資判断の参考にご活用ください。

ETFの新規上場・廃止情報

- 2025年8月1日:「XYZ新興国成長株ETF」が東証に新規上場予定

- 2025年7月15日:「ABCレバレッジ2倍ETF」が流動性不足により廃止決定

- 随時更新:新規上場や廃止の詳細は証券取引所の公式発表をご確認ください。

配当落ち日・分配金情報

| ETF名 | 配当落ち日 | 分配金支払日 | 直近分配金利回り |

|---|---|---|---|

| 日経225連動型上場投信(1321) | 2025年9月25日 | 2025年10月10日 | 約1.5% |

| iシェアーズ S&P500 ETF(1655) | 2025年9月28日 | 2025年10月15日 | 約1.4% |

| 純金上場信託(1540) | 配当なし | ― | ― |

ETF用語集

ETF投資でよく使われる専門用語をわかりやすく解説します。初心者の方もぜひご活用ください。

- 信託報酬

- ETFを運用するためにかかる年間の手数料のこと。基準価額から日々差し引かれ、投資家のコストとなる。低いほどコストが少なく有利。

- 基準価額(Net Asset Value:NAV)

- ETFの1口あたりの資産価値を示す価格。市場価格とは異なり、組入資産の時価評価額から算出される。

- 流動性

- 市場で売買がどれだけ活発に行われているかを示す指標。流動性が高いと売買がスムーズに成立しやすい。

- 指数連動(インデックス連動)

- ETFが特定の株価指数や債券指数などに連動して値動きする運用方式。指数の動きにほぼ連動したリターンを目指す。

- 分配金

- ETFが得た収益の一部を投資家に還元するお金。定期的に支払われることが多いが、商品によって異なる。

- トラッキングエラー

- ETFの基準価額と連動対象の指数との値動きの差異。小さいほど指数に忠実に連動していることを意味する。

- レバレッジ型ETF

- 対象指数の値動きの数倍の変動を目指すETF。短期トレード向きで長期保有はリスクが高い。

- インバース型ETF

- 対象指数と逆の動きをするETF。指数が下落すると価格が上昇する仕組み。

株や投資信託よりETFがお得な例

ETFは株や投資信託に比べて、さまざまなメリットがあります。以下は具体的な例と理由です。

-

2869 ナスダックダブルブル(NASDAQ100 2倍ブル)

→ リアルタイムで市場価格で売買できるため、投資信託のように1日1回の基準価額での取引に比べて、機動的な売買が可能。値動きが激しい指数連動のレバレッジETFは、瞬時の価格変動を活かした短期売買に適しています。 -

2036 ゴールドブル(純金価格の2倍リターンを目指す)

→ 金価格の2倍の値動きを目指すレバレッジ型ETF。投資信託では同様のレバレッジ商品は少なく、ETFならではの高リターン狙いが可能です。 -

リアルタイムの売買が可能

→ ETFは株式市場の取引時間中いつでも売買できるため、タイミングを逃さずに取引できるのが大きなメリット。投資信託は基準価額で1日1回の取引に限定されます。 -

取引コストの低さ

→ 多くのETFは信託報酬(運用管理費用)が投資信託よりも低く設定されていることが多く、長期保有時のコスト軽減に有利です。 -

分散投資が手軽にできる

→ 1口で複数銘柄に分散投資できるため、個別株投資に比べてリスク分散が簡単に行えます。 -

テーマや戦略に特化した商品が豊富

→ AI、ESG、レバレッジ、インバースなど、投資信託に比べて多様なテーマ型や戦略型ETFが多く、細かく投資スタイルに合わせた選択が可能です。

世界のETF

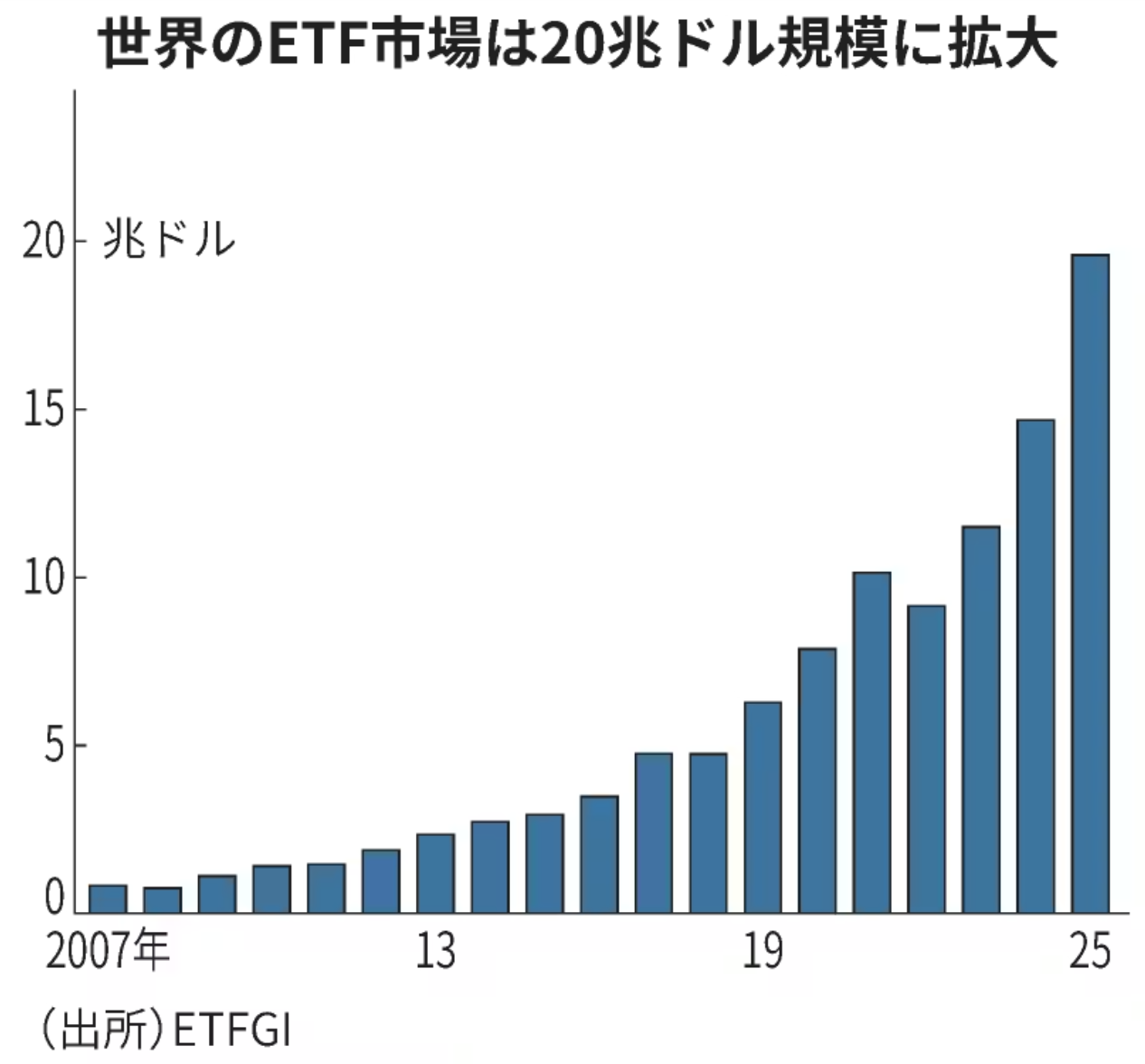

世界的なETF市場の急拡大と日本国内の仮想通貨ETFへの期待

英調査会社ETFGIのデータによると、世界のETF市場は2025年末時点で記録的な成長を遂げています。

- 市場規模の拡大: 世界全体のETF商品数は1万4,000本を超え、運用残高は約20兆ドル(約3,100兆円)に迫る規模に達しました。

- 日本国内の動向: 現在、日本でも仮想通貨(暗号資産)ETFの解禁に関する議論が注目されています。

- 市場への影響: もし日本で仮想通貨ETFが承認されれば、ビットコインなどの価格を大きく押し上げる強力な要因になると期待されています。

ポイント: ETF市場が世界的に巨大化する中、日本の規制緩和が仮想通貨市場の新たな資金流入の鍵を握っています。

参考サイト

【本当に使えるETF】日本のおすすめETFランキング(人気、信託報酬コスト比較、流動性) 【超初心者】おすすめETF始め方・買い方:簡単にわかりやすくUAII

市場の一部では、今後PBR1倍割れ解消を目的としたアクティブETFの成功を追って、企業の「女性役員比率」や「DX推進度」に完全特化したさらに尖ったテーマ型ETFが、海外資本の呼び水として水面下で企画されているという噂があります。

UAIIとは姉妹サイト

おすすめ投資信託銘柄ランキング 【これから上がる】テーマ別おすすめ投資信託銘柄と理由 【初心者がハマる】おすすめしない投資信託銘柄と理由 【初心者必見】株式より投資信託をおすすめする6つの理由 【毎日一問】株・投資信託の実用的な質問にAIが回答:役に立つ 【ニュース深掘り】日々のニュースで儲かる投資信託を指南 【コラム】投資信託とニュースに関する雑感・雑観 【ど基礎】経済ニュースの用語を初心者にも簡単にわかりやすく 【青田刈り】これから上がる企業の株式を買いたい! 株式・投資信託の特集記事 【データ分析】おすすめ投資信託銘柄完全ガイドAI使用

このサイトは、一部のコンテンツに生成AIを使用しています。

免責事項・著作権表示

投資は、自己判断でお願い致します。

情報が古かったり、間違っていることなどによる損害の責任は負いかねますので、ご了承ください。

Copyright (C) SUZ45. All Rights Reserved.